Contents

この記事の要点・結論

最初に結論

2025年8月18日、日経平均株価は連日のように史上最高値を更新し、市場は活況を呈しています。この記事では、歴史的な株価上昇の背景にある5つの主要因と、投資家が今こそ知っておくべきリスクを体系的に解説します。

- 株価上昇は、円安・米国の利下げ期待・日本企業の構造改革・活発な資金流入という複数の要因が組み合わさった結果です。

- 短期的な視点では、円高への反転、日銀の金融政策変更、そして半導体市場のサイクルが主なリスク要因として挙げられます。

- 本記事では、今後のシナリオ別に株価指数・為替・セクター(業種)がどう反応するかを整理し、変化に備えるための具体的な視点を提供します。

背景① 為替とマクロ経済環境

円安と世界的な金融環境が追い風に

| 論点 | 現状の指標 | 株価上昇要因 | 株価下落要因 | チェック頻度 |

|---|---|---|---|---|

| 為替(ドル円) | 1ドル=147円台で推移(2025年8月時点) | 円安による輸出企業の採算改善と業績拡大期待 | 日米金利差の縮小や為替介入による急激な円高転換 | 毎日 |

| 米国金融政策 | 政策金利4.25-4.50%。9月利下げ確率90%超 | 利下げ期待による世界的なリスクオン(投資家心理の改善) | インフレ再燃懸念による利下げ期待の後退 | 毎月(FOMC、CPI発表時) |

| 国内金融政策 | 政策金利0.1%で据え置き。追加利上げに慎重 | 当面の金融緩和継続が投資マネーを呼び込む | 想定を上回るインフレや賃金上昇による早期利上げ観測 | 毎月(日銀会合時) |

表:為替・金利の現状と株価への影響(2025年8月18日時点、TradingEconomics、Reuters等の情報を基に作成)

現在の株高を支える最大の要因の一つが、マクロ経済、特に為替と金利の環境です。1ドル=147円台という歴史的な円安水準は、自動車や機械といった日本の輸出企業の収益を大きく押し上げています。これは、海外で稼いだドルを円に換える際に、手元に残る円が増えるためです。

同時に、米国ではインフレ鈍化を受けて、2025年9月にも利下げが行われるとの観測が強まっています。米国の利下げは、世界中の投資家がリスクを取りやすくなる「リスクオン」ムードを醸成し、日本株市場にも資金が向かいやすくなります。一方、日本国内では、日銀がマイナス金利を解除した後も追加利上げには慎重な姿勢を維持しており、この日米の金融政策の方向性の違いが、円安・株高の構造を支えています。

背景② 企業業績とバリュエーション

好調な業績と割安感の是正

| 指標 | 算式 | 現在の水準(目安) | 過去レンジ(目安) | 示唆 |

|---|---|---|---|---|

| Forward P/E(日経平均) | 株価 ÷ 1株当たり予想利益 | 17.5〜17.8倍 | 14〜16倍 | 過去平均よりやや割高だが、成長期待を織り込み中 |

| EPS(TOPIX) | 純利益 ÷ 発行済株式数 | +2%程度の増益予想 | マイナス圏〜10%超 | 春先の下方修正から持ち直し、底堅い業績見通し |

| ROE(TOPIX) | 純利益 ÷ 自己資本 | 約10% | 8%前後 | 資本効率が改善傾向にあり、海外投資家の評価向上 |

表:主要な株価指標の動向(2025年8月時点、Nikkei Indexes、SMDAM等の情報を基に作成)

株価は「企業の稼ぐ力」を反映します。現在、日本企業の業績は堅調に推移しており、2025年度の1株当たり利益(EPS)は、春先のアナリスト予想の下方修正を乗り越え、プラス成長が維持される見通しです。これは、円安効果に加え、堅調な内需や企業の価格転嫁が進んでいることが背景にあります。

株価の割安・割高を判断する指標であるForward P/E(予想株価収益率)は17倍台と、過去の平均レンジをやや上回りますが、これは企業の成長期待が株価に織り込まれている証拠です。また、自己資本に対してどれだけ効率的に利益を上げているかを示すROE(自己資本利益率)も10%程度と、改善傾向が続いており、日本株の魅力向上につながっています。

背景③ コーポレート改革と自己株買い

「稼ぐ力」を高める企業自身の変化

- 東証からの要請:東京証券取引所は上場企業に対し、「資本コストや株価を意識した経営」を継続的に要請しています。これにより、多くの企業がPBR(株価純資産倍率)1倍割れの解消などを目指し、具体的な改善策を開示し始めました。

- 自己株買いの活発化:企業が自社の株式を市場から買い戻す「自己株買い」が急増しています。2025年4月には、月間の設定額が3.5兆円を超え過去最高を記録。これは株主への還元強化と、1株当たりの価値向上に直結します。

- 政策保有株の売却:長年の慣行だった企業間の株式持ち合い(政策保有株)の解消も加速しています。これにより、企業は事業と関係の薄い資産を売却し、成長分野への投資や株主還元に資金を振り向けることが可能になります。

株価上昇の重要なドライバーとして、日本企業自身の構造的な変化、すなわち「コーポレートガバナンス改革」の進展が見逃せません。これは、単なる外部環境の追い風だけでなく、企業が自らの力で企業価値を高めようとする動きが本格化していることを意味します。

特に、東証からの要請を受け、プライム市場に上場する企業の約9割が資本効率改善に向けた情報開示や検討を進めている(2024年9月時点、大和総研レポート)ことは大きな変化です。これらの改革は、ROEの向上や株主還元の強化を通じて、持続的な株価上昇の土台となっています。

背景④ 資金フローの変化

新NISAと海外投資家が市場を牽引

| 投資主体 | フローの傾向 | 主なドライバー | リスク転換点 | 情報源 |

|---|---|---|---|---|

| 個人(新NISA) | 月1〜2兆円規模の安定した買い越し | 制度拡充による家計の「貯蓄から投資へ」の流れ | 市場の急落による個人心理の悪化 | 金融庁、投信協会 |

| 海外投資家 | 日本株への再評価による継続的な買い越し | 企業改革の進展、円安による割安感 | 円高への急反転、世界経済の後退 | JPX(日本取引所グループ) |

| 事業法人(自己株買い) | 過去最高水準での買い需要 | 東証要請、豊富な手元資金、株主還元強化 | 業績悪化による還元余力の低下 | 各社IR情報 |

表:投資主体別の資金動向(2025年1月〜7月時点のデータを基に作成、JPX、内閣府等の情報を参考)

株式市場の需給、つまり「誰が買い、誰が売っているのか」も株価を動かす重要な要素です。現在、日本株市場には3つの大きな買い手がいます。1つ目は、新NISA(少額投資非課税制度)を通じた個人の投資マネーです。2025年に入っても月1兆円を超えるペースでの資金流入が続いており、市場の安定的な下支え役となっています。

2つ目は、海外投資家です。彼らは日本の企業改革や円安による相対的な割安感を評価し、2025年に入ってからも日本株を大きく買い越しています(2025年7月第1週には週間で5,000億円超の買い越しを記録)。そして3つ目が、前述した企業自身による自己株買いです。これら3つの買い主体の存在が、現在の力強い相場を形成しています。

セクター・銘柄別の寄与度

半導体・自動車セクターが上昇をリード

日経平均株価の上昇は、特定の業種や銘柄が強く牽引しています。特に寄与度が高いセクターと、その背景にある材料・警戒点を整理します。

| セクター | 寄与度(指数の押し上げ効果) | 支援材料 | 警戒材料 |

|---|---|---|---|

| 半導体関連 | 大 | 世界的なAI市場の拡大、国内での生産拠点強化 | 米中対立の激化、半導体サイクルのピークアウト懸念 |

| 自動車・機械 | 大 | 円安による輸出採算の改善、旺盛な海外需要 | 海外景気の後退、為替の円高方向への反転 |

| 小売 | 中 | インバウンド需要の回復、賃上げによる消費意欲改善 | 原材料高や人件費上昇に伴う利益率の圧迫 |

| 銀行 | 中 | 国内金利の上昇期待による利ざや改善観測 | 日銀の金融緩和継続、海外金利低下による運用環境悪化 |

表:セクター別の株価への影響要因(2025年8月時点)

2025年8月の最高値更新局面では、特に半導体関連銘柄が市場をリードしました。具体的には、アドバンテストや東京エレクトロンといった銘柄が、生成AIの需要拡大期待を背景に大きく上昇しました。また、円安を追い風にスズキなどの自動車株も堅調です。

日経平均株価は、構成する225銘柄の中でも値がさ株(株価の高い銘柄)の影響を受けやすい特徴があります。そのため、ファーストリテイリングやソフトバンクグループといった銘柄の動向が、指数全体の動きを左右する傾向があることも覚えておきましょう。

シナリオ分析:今後の3か月/6か月

3つのシナリオで相場展開を予測

今後の市場環境は不確実性を伴います。ここでは、強気(ブル)・中立(ベース)・弱気(ベア)の3つのシナリオを想定し、それぞれの場合の株価や為替の動向を整理します。

| シナリオ | 前提となる経済条件 | 日経平均/TOPIXの目線 | USD/JPYの目線 | 有望セクター | 要警戒セクター |

|---|---|---|---|---|---|

| ブル(強気) | 米経済がソフトランディングし、円安が継続。企業改革がさらに進展。 | 45,000円超を目指す展開 | 145〜150円 | 輸出関連(自動車・半導体)、金融 | 内需(建設、不動産) |

| ベース(中立) | 米利下げは実施されるが、国内の賃金上昇は緩やか。円高が緩やかに進行。 | 42,000〜44,000円でのレンジ相場 | 140〜145円 | 銀行、小売、情報通信 | 自動車(一部) |

| ベア(弱気) | 急激な円高と日銀の追加利上げが重なる。半導体サイクルが調整局面に。 | 40,000円割れも視野に | 140円割れ | ディフェンシブ(食品、医薬品) | 半導体、輸出関連全般 |

表:今後のシナリオ別マーケット予測(2025年8月時点)

現在の市場は、多くの好材料を織り込みつつあります。そのため、今後は米国の金融政策や国内の政治・経済情勢に変化があれば、相場の流れが変わり得ます。投資家は、自分のリスク許容度に合わせて、複数のシナリオを想定しておくことが重要です。特に、円高への反転は多くの輸出企業にとって逆風となるため、為替の動向には常に注意を払う必要があります。

主要リスクと対策

株価の過熱感と潜在的なリスク要因

連日の最高値更新に沸く市場ですが、潜在的なリスクにも目を向ける必要があります。特に注意すべき3つのリスクと、その兆候をまとめました。

| リスク | トリガー(きっかけ) | 想定される影響 | 早期警戒シグナル | 備え方 |

|---|---|---|---|---|

| 円高への反転 | 日銀の追加利上げ示唆、米国の急な利下げ、政府・日銀による為替介入 | 輸出企業の業績悪化、株価の急落、外国人投資家の資金流出 | 日銀総裁の発言内容の変化、米国の弱い経済指標、ドル円が140円に接近 | 輸出関連株の比率を下げる、為替ヘッジ付きの投信を活用する |

| 金融政策の変更 | 想定を上回る国内のインフレ率や賃金上昇率の発表 | 長期金利が上昇し、企業の借入コストが増加。グロース株(成長株)に逆風。 | 消費者物価指数(CPI)の上振れ、春闘での高い賃上げ率 | 金利上昇に強い銀行株やバリュー株(割安株)への分散投資 |

| 半導体サイクルの失速 | 世界的なIT・AI投資の減速、米中対立によるサプライチェーンの混乱 | 半導体関連銘柄の株価が急落し、日経平均全体を押し下げる | 台湾や米国の主要半導体企業の設備投資計画見直し、受注の減少 | ポートフォリオの業種分散、ハイテク株への過度な集中を避ける |

表:主要リスクとその対策(2025年8月時点、日銀展望レポート等の情報を参考に作成)

これらのリスクは、単独で発生するだけでなく、相互に連鎖することもあります。例えば、米国の景気後退が半導体需要の減速を招き、同時に米国の利下げを加速させて円高を誘発する、といった複合的なシナリオも考えられます。リスク管理の第一歩は、こうした可能性を事前に認識しておくことです。

イベントカレンダー(今後6か月)

市場を動かす重要イベントの日程

今後半年間で、市場の方向性を左右する可能性のある主要な経済イベントをカレンダー形式で紹介します。

| 日付(2025年) | イベント | 注目ポイント | 想定されるインパクト |

|---|---|---|---|

| 8月21日〜23日 | ジャクソンホール会議 | パウエルFRB議長の講演内容、今後の金融政策への示唆 | 大 |

| 9月16日〜17日 | 米FOMC(連邦公開市場委員会) | 政策金利の決定、経済見通し(SEP)の発表 | 大 |

| 9月18日〜19日 | 日銀金融政策決定会合 | 政策金利の決定、追加利上げに関する植田総裁の発言 | 大 |

| 10月〜11月 | 日本企業の中間決算発表 | 通期の業績見通し修正、株主還元策の発表 | 中(個別株への影響大) |

| 10月29日〜30日 | 日銀金融政策決定会合 | 「経済・物価情勢の展望(展望レポート)」の公表 | 大 |

| 12月9日〜10日 | 米FOMC | 年内最後の金利決定、来年の政策スタンス | 大 |

表:主要イベントカレンダー(2025年8月〜2026年1月、日銀、連邦準備制度理事会の公表情報を基に作成)

これらのイベント、特に日米の金融政策を決める会合の前後は、市場の変動が大きくなる傾向があります。また、毎月発表される米国のCPI(消費者物価指数)やPCE(個人消費支出)といったインフレ指標も、金融政策の行方を占う上で非常に重要です。

投資スタイル別チェックリスト

自分の投資戦略に合わせた確認事項

投資家それぞれのスタイルによって、注目すべき指標や取るべき戦略は異なります。ここでは、代表的な3つの投資スタイル別に、現在の相場環境で確認すべきポイントをまとめました。

| 投資スタイル | 注目すべき指標 | 買い/売り判断のポイント | 運用のルール | 見直しの頻度 |

|---|---|---|---|---|

| グロース投資(成長株) | EPS成長率、半導体市場の動向 | 業績の上方修正が期待できるか、業界の成長性は高いか | 高値掴みを避け、下落局面で押し目買いを狙う | 四半期(決算ごと) |

| バリュー投資(割安株) | PBR、配当利回り、自己株買い | PBR1倍割れ是正への具体的な取り組みがあるか | 株価が本源的価値に近づいたら利益確定も検討 | 半期〜年次 |

| インカム投資(配当重視) | 配当利回り、配当性向、累進配当 | 安定的に増配を続けているか、業績が悪化しても配当を維持できるか | 権利落ち日を意識しつつ、長期的な視点で保有 | 年次 |

表:投資スタイル別の戦略チェックリスト

どのような投資スタイルであっても、現在の相場が複数の好材料に支えられている一方、潜在的なリスクも抱えていることを理解することが大切です。自分のポートフォリオが特定のセクターやリスクに偏っていないか、定期的に確認することをお勧めします。

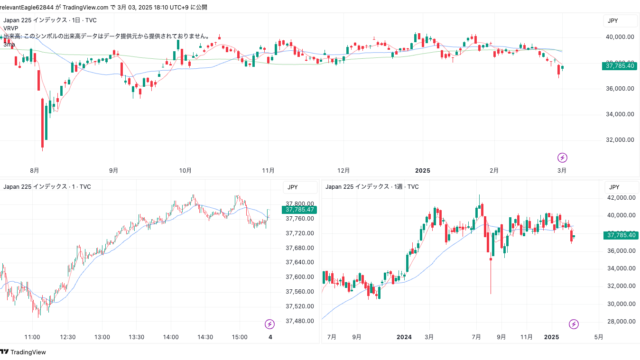

8月18日(月)の日経平均株価(Japan 225)のチャート分析・シナリオ

日経平均は連日高値を更新し、43,700円台まで上昇しています。日足チャートでは完璧なパーフェクトオーダーが形成されており、5MA、25MA、75MAすべてが上向きという極めて強いトレンドを示しています。

現在の移動平均線の状況

- 5MA:約43,500円(株価にほぼ追随)

- 25MA:約42,000円(重要なサポートライン)

- 75MA:約40,000円(中期的な下値支持線)

週足チャートで確認すると、2019年以降の長期上昇トレンドが継続しており、特に2024年以降の上昇は加速度的です。しかし、RSIは73-74と買われすぎ水準に到達しており、短期的な調整リスクが高まっています。

注目すべき警戒シグナル

直近の高値更新局面で出来高が減少傾向を示している点は要注意です。これは上昇エネルギーの低下を示唆しており、機関投資家が高値圏で利益確定売りを仕掛けてくる可能性があります。過去のパターンでは、RSIが70を超えた後、5-7%程度の調整が入るケースが多く見られました。

今後の戦略とエントリーポイント

現在の水準から飛び乗るのは高値掴みのリスクが高いため推奨できません。理想的なエントリーポイントは以下の通りです。

- 第一目標:42,000円付近(25MAとの収束地点)

- 第二目標:41,000円付近(前回高値のサポート転換ライン)

- ストップロス:40,000円割れ(75MA割れで中期トレンド転換)

依然として多くのトレーダーがロング目線を維持していることは確かです。個別株を選定する際も、日経平均同様にきれいな上昇トレンドを形成している銘柄をピックアップすることで、相対的に勝率の高いトレードが期待できます。

ただし、楽観ムードが漂うほど、機関投資家は一気に売り崩してくる傾向があります。42,000円までの調整を待つ忍耐力が、結果的により良いリスクリワード比でのエントリーを可能にするでしょう。短期的な調整は健全な上昇トレンド継続のために必要なプロセスと捉え、焦らずチャンスを待つことが重要です。

よくある質問

- Q. 最高値更新の主因は何ですか?円安、米国の利下げ期待、企業改革と自己株買い、新NISAなどの資金フローが重なったことが背景です。全体像はロイターの市況解説やNikkei Indexesで確認できます。

- Q. 直近で最も警戒すべきリスクは?円高反転、日本銀行の政策変更、半導体サイクルの失速です。スケジュールはBOJ会合日程とジャクソンホールをチェックしてください。

- Q. 為替はどこを見ればいいですか?イベント前後のUSDJPYの方向が重要です。米指標ではCPIとPCE、政策はFOMCとBOJを確認します。

- Q. バリュエーションは割高ですか?TOPIXや日経平均のForward P/Eはレンジ上限域に近い場面があり、業績の上振れが続くかが鍵です。最新水準はNikkeiのP/Eページで確認できます。

- Q. 資金フローの動向はどこで見られますか?週次の売買主体はJPXの売買主体別統計、個人資金は金融庁の新NISA情報が参考になります。

- Q. 自己株買いは相場にどう効きますか?需給の下支えと一株価値の押し上げに寄与します。全体感はQUICKの自己株買い解説がわかりやすいです。

- Q. 企業改革(資本コスト意識)はどこまで進展していますか?東証の要請に沿った開示・取り組み状況はJPXフォローアップにまとまっています。PBRやROE改善の継続がポイントです。

- Q. セクターの感応度はどう見ますか?円安継続なら外需(自動車・機械・半導体)が相対優位になりやすく、円高反転や金利上昇局面では内需・ディフェンシブが相対的に底堅くなります。日々の寄与はロイターの寄与記事で確認できます。

- Q. イベントドリブンの対応は?重要イベント前はポジション軽量化、後は方向に合わせて段階的に調整します。日程管理はFOMC、BOJ、CPI、PCEで可能です。

- Q. 個人投資家向けの基本ルールは?積立は配分比率固定と自動化を優先、裁量はイベント跨ぎを避け損失限定を徹底します。指数データはNikkei Indexesで日次確認が可能です。

- Q. 情報アップデートの頻度は?指数と為替は日次、売買主体は週次、政策・インフレはイベントごとに更新されます。公式のJPX統計とBOJを基準にしてください。

参考サイト

- ロイター:「日経平均は連日の史上最高値:識者はこうみる」 – 米利下げ期待や関税懸念の後退など、現在の株高背景を専門家視点で整理。

- ロイター:「日経4万円台で値固めか、半導体株上昇の持続性に注目」 – 半導体セクターの動向が日経平均を下支えする状況を詳細に分析。

- SBI証券:「日経平均株価が4万円を超えて上昇!上昇継続か要注意か?」 – グローバル市場との連動や投資家心理も含め、上昇トレンドの持続性を俯瞰。

- 野村総合研究所:「外国人研究者から見た日経平均株価の上昇要因と日本が直面している課題」 – 円安、新NISA、公的資金の影響など、多角的視点で要因を整理。

- WSJ日本語版:「活況の日本株、急激な円安はリスク」 – 円安の恩恵だけでなく、その行き過ぎリスクにも言及。

初心者のための用語集

- 日経平均株価:日本を代表する225銘柄で構成される株価指数。日本株市場全体の動向を示す代表的な指標。

- TOPIX:東証プライム市場全銘柄を対象とする株価指数。市場全体の時価総額加重型で、幅広い動向を把握できる。

- Forward P/E:予想株価収益率。株価を来期の予想利益で割った指標で、将来の割高・割安感を測るのに用いられる。

- ROE:自己資本利益率。企業が株主から預かった資本でどれだけ利益を上げたかを示す効率性指標。

- 自己株買い:企業が市場から自社株を買い戻すこと。需給改善や一株利益の増加につながりやすい。

- 新NISA:2024年から拡充された少額投資非課税制度。投資で得た利益が非課税になるため、個人投資家の株式投資を後押ししている。

- 円安/円高:為替レートで円の価値が下がることを円安、上がることを円高という。輸出企業の業績や株価に大きく影響する。

- 半導体サイクル:半導体需要と供給の周期的な変動。好況期には株価上昇、調整期には業績悪化や株価下落が起きやすい。

- ジャクソンホール:米国ワイオミング州で毎年開催される経済シンポジウム。各国中銀総裁の発言が金融政策の方向性に大きな影響を与える。

- イベントドリブン:経済指標の発表や政策会合など、特定のイベントを契機に相場が大きく動くことを指す。

まとめ

2025年の日経平均株価の歴史的な上昇は、円安や米国の利下げ期待といった良好な外部環境に加え、日本企業自身のガバナンス改革、そして新NISAなどを通じた力強い資金流入といった複合的な要因によってもたらされています。この力強い流れは当面続く可能性がありますが、その裏には必ずリスクが存在します。

特に、為替の円高への反転や日米の金融政策の転換は、市場の雰囲気を一変させる力を持っています。本記事で解説した背景ドライバーとリスク要因を理解し、今後の経済イベントに注意を払いながら、冷静に市場と向き合っていくことが、これからの投資において一層重要になるでしょう。

おすすめの記事

本日の相場分析に役立つ関連記事をピックアップしました。株式投資戦略を立てる際の参考にどうぞ。

免責事項

本記事は情報提供を目的としたものであり、いかなる投資行動を推奨・勧誘するものではありません。記載されている情報は作成時点のものであり、正確性・完全性を保証するものではありません。相場の状況は常に変化しており、経済指標・地政学リスク・金融政策など外的要因によって、予想を大きく上回る変動が生じる可能性があります。

投資に関する最終的な判断は、読者ご自身の責任とリスク負担のもとで行ってください。本記事の内容を利用したことで生じたいかなる損害についても、執筆者および当サイト運営者は一切責任を負いかねますので、あらかじめご了承ください。投資に際しては、最新の情報収集と慎重なリスク管理を徹底することを強く推奨いたします。

無料相談

トレード戦略や資産運用について、基本的な疑問や不安はありませんか?

当ブログの著者が、最新の市場動向やリスク管理のポイントなどを踏まえた「一般的な情報」を無料でご提供いたします。短いフォーム入力でご相談いただけるので、初めての方でも気軽にご利用いただけます。

ぜひこの機会に無料相談をご活用ください!

免責事項

本資料は、一般的な情報提供のみを目的として作成されたものであり、特定の金融商品や取引に関する個別具体的な投資助言や推奨、または投資勧誘を意図するものではありません。本資料に記載されている分析や見解は作成時点のものであり、将来にわたってその正確性や有効性が保証されるものではありません。

投資判断は、ご自身の責任において行っていただくようお願いいたします。いかなる投資行動の結果についても、当方は一切の責任を負いかねますので、あらかじめご了承ください。