2025年3月5日時点での最新ニュースや経済指標、重要イベント、さらにはテクニカル分析を総合的に取り入れながら、今日のドル円相場で「何を注目し、どこで仕掛けるか」を明確にしていきます。この記事を読むことで、以下のメリットが得られます。

Contents

この記事から得られるメリット

- 今日から2週間程度を見据えたドル円の「相場環境認識」と「エントリーポイント」がわかる

- 最新のファンダメンタルズ(重要指標や要人発言、地政学リスク)を整理し、相場変動リスクに備えられる

- マルチタイムフレーム分析を踏まえた明確な売買シナリオ(ロング/ショート)と損切り・利確の指針を把握できる

※この記事は情報提供のみを目的とし、投資の推奨ではありません。最終的な判断は自己責任でお願いいたします。

今日の結論・注目ポイント

まずは結論から。本日のドル円は「148.589円付近のサポートが守られるかどうか」が鍵です。このラインは過去数日の値動きでも強く意識されており、実際に一時ブレイクしかけた後に急反発しています。下に抜ければ145円台中盤までの急落リスクが、守られれば152円台~154円台をターゲットにする上昇シナリオが考えられます。

また、ファンダメンタルズ面では、以下の点に注目が集まっています。

- トランプ大統領が3月4日からカナダ・メキシコに25%、中国へ10%の追加関税を実施(Reuters:https://www.reuters.com/)

- 日銀・植田総裁の為替変動に対する警戒姿勢と、今後の金融政策動向(日本銀行:https://www.boj.or.jp/)

- 米ISM非製造業景況指数(2月)の上ブレによるドル高圧力(ISM:https://www.ismworld.org/)

- 米株式市場の大幅下落(NYダウ-500ドル超)によるリスク回避姿勢と円買い要因(CNBC:https://www.cnbc.com/)

これらの材料が複合的に絡み合うことで、ドル高要因(米利上げ観測、関税強化)と円高要因(リスク回避・日銀政策変更観測)が交錯している状態です。こうした環境下でこそ「明確なテクニカルのライン」に沿ったトレンドフォローが有効となります。

ファンダメンタルズ分析

ここでは、提供されたニュースや経済指標、地政学リスクなどを整理し、ドル円の上昇/下落要因を一覧化します。

上昇要因(ドル買い・円売り)

- トランプ大統領の関税政策

– 3月4日以降、カナダ・メキシコへの25%、中国への10%の関税強化(Reuters)

– 「保護主義的=ドル高要因」との見方もあるが、経済悪影響が懸念されるため不確実性が高い - 米ISM非製造業景況指数が予想上回り(55.0)

– サービス部門が好調で、利上げ継続観測を後押し

– インフレリスクを警戒するFRB要人のタカ派発言(ボスティック理事:Atlanta Fed:https://www.atlantafed.org/) - 年内利下げ期待が後退

– FRB内部で「インフレ依然高い」という見解が多い(特にボスティック理事)

– 金融引き締めが長期化するとドルが買われやすい

下落要因(ドル売り・円買い)

- NY株式市場の大幅下落

– ダウ平均が500ドル超の下落(CNBC)

– リスク回避での円買いが誘発される可能性 - 東京都区部の2月コアCPI下振れ

– 2.2%と予想(2.4%)を下回り、インフレ鈍化示唆

– 日銀追加利上げ観測が一服する一方で、ドル円下落時には円買い(リスク回避)が優勢になることも - トランプ大統領の関税発動が、株式市場をさらに圧迫

– 過度な保護主義が世界経済の不確実性を高め、最終的に円買い需要を呼ぶ

総じて、米国の利上げ観測が強まればドル高要因、リスク回避や日本の政策転換が意識されれば円高要因、という構図がますます複雑になっている状況です。

今日(3月5日)~明日(3月6日)の重要イベント

- 3月5日22:15 米ADP雇用統計(予想14.0万人)

- 3月5日24:00 米ISM非製造業景況指数(予想52.5)

- 3月5日28:00 米地区連銀経済報告(ベージュブック)

- 3月6日22:30 米新規失業保険申請件数(予想23.3万件)

- 3月6日22:15 欧州中央銀行(ECB)政策金利(予想2.65%)とラガルド総裁会見

出典:GMO外貨ex 経済指標カレンダー:https://www.gaikaex.com/gaikaex/mark/calendar/)。

これらの指標結果次第では、一気にボラティリティが高まる可能性があります(特に「ADP雇用統計」「ISM非製造業指数」「ECB政策金利」はドル円相場へのインパクトが大きいとされます。数値次第では150円台を回復してさらに上昇トレンドに乗るか、あるいは148円台を割り込んで急落するか、注意が必要です。

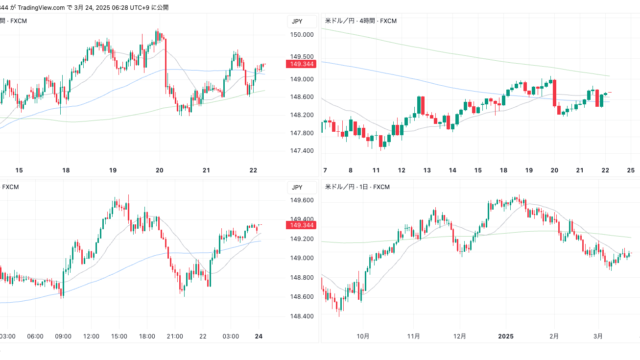

テクニカル分析(マルチタイムフレーム)

続いて、週足~1時間足までのテクニカル所見をまとめます。

週足

- 大局的には上昇トレンド(200MAが上向き)

- ただし160円付近で頭打ちの形跡があり、直近は三角持ち合いの中にある

- 148.589円付近が下のサポートとして非常に重要

日足

- 直近のローソク足は148.589円で下ひげピンバーを形成し、下抜け未遂から反発

- 一方で20MA・80MA・200MAの並びが下向き(パーフェクトオーダー)であるため、戻り売りが意識されやすい局面

- 150円前後のレジスタンスゾーンを超えられるかが焦点

4時間足

- 下落トレンドがダウ理論上で継続中だが、148.589円で強い反発

- 20MAを上抜けしきれずに推移しているが、ここから200MA付近(151円前後)をめざす可能性も十分ある

- 148.589円を明確にブレイクすれば下方向へのモメンタム加速が考えられる

1時間足

- 1時間足では148.58円台がダブルボトム的に機能している

- 150.2円~150.5円のレジスタンスを上抜けできるかに注目

- 逆に148.589円を再度割り込んだ場合は、ショート目線が優勢

今日の売買シナリオ

ここからはデイトレード~スイングを想定した具体的な戦略を示します。基本スタンスは「重要な水平線と移動平均線(MA)での反発・ブレイクを確認してからのトレンドフォロー」です。

ロングシナリオ(押し目買い)

- 148.589円付近のサポート維持を確認したうえで、1時間足の20MAと80MAがゴールデンクロスするタイミングを待つ

- 150.208円~150.340円ゾーンを明確に上抜けし、レジサポ転換したところで買いエントリー

- 損切りラインは150.20円割れ(サポレジ転換が崩れたら即撤退)

- 利確目安はまず152.293円(心理的節目かつ直近高値付近)

- 上抜け継続なら154.692円まで引っ張る展開も視野に

この場合、148.589円~150.2円までの押し目で反発を確認できればリスクリワードが良いトレードになります。日足パーフェクトオーダーとは逆行しますが、短期的な反発狙いのデイトレ~スイングとして有効です。

ショートシナリオ(戻り売り)

- 148.589円のラインを今度こそ明確に下抜けし、ローソク足実体ベースで終値がサポートを割ってくる動きを待つ

- ショートエントリーは割った直後ではなく、戻り売り(サポレジ転換を確認)で入る方が安全

- 損切りラインは148.81円超え(騙しブレイクに注意)

- 利確目安は145.763円付近(重要水平線)

- さらに下値を追う場合、144円台前半や142円台突入も想定

こちらは移動平均線が下向きに揃う日足のパーフェクトオーダーを尊重する形です。ダウ理論上も安値更新が続くため、ブレイク後の戻りを待ってショートを狙う方が騙しを回避しやすくなります。

※148.589円は過去数日守られている硬いラインなので、「下抜け確定」の判断が曖昧だと損切りがかさむリスクがあります。

リスク管理・注意点

ここからは経済指標・要人発言・地政学リスクなど、想定外の値動きを引き起こす要因について再度整理します。

- ADP雇用統計、ISM非製造業指数、ベージュブック(3月5日夜~深夜)

- 米景気の強さを示す数字が出ればドル買いで急騰、逆に下振れればドル売りとなり得る

- 発表直後はスプレッド拡大や急変動が起きるため、エントリーやポジション保有時は注意

- ECB政策金利・ラガルド総裁会見(3月6日22:15~)

- ユーロ関連の動きがドルにも波及してドル円のボラが高まるケースあり

- 特に利下げor利上げペースにサプライズがあると急変動する可能性

- トランプ大統領の追加関税(カナダ・メキシコ25%、中国10%)

- 保護主義的政策がドル買い要因になる場合と、株式市場下落を招いて円買いになる場合がある

- 想定外の関税拡大や他国の対抗措置が出れば、リスクオフが急速に進行するリスク

- ウクライナ情勢・米露の外交リスク

- 戦線の膠着や停戦案など、地政学ニュースに反応してリスク回避の円買いが強まる可能性

- 特に欧州時間でのヘッドライン次第ではドル円にも影響が波及

こうした突発ニュースに対処するには、エントリー前の損切りライン厳守と常時ニュースチェックが不可欠です。とりわけ明確なサポート/レジスタンス近辺でのポジション取りの際は、万が一の急変動に備え、ポジションサイズを抑えるなどリスクを管理しましょう。

まとめ

「148.589円という重要サポートを下に割るか守るか」が当面のドル円相場の焦点です。

- サポート保持→ロングシナリオで152.293円や154.692円を目指す上昇余地

- サポート割れ→ショートシナリオで145.763円付近の安値を更新

ファンダメンタルズ分析では、米国の利上げ長期化観測がドル高要因となりつつ、株価下落や日銀の円安警戒姿勢が円高要因として拮抗しています。さらに、トランプ大統領による関税政策の先行き不透明感、ウクライナ情勢の地政学リスクなど、多角的に相場が動く可能性があります。

エントリーポイントとしては、1時間足~4時間足で移動平均線のブレイクやサポレジ転換を明確に見極めることが重要です。損切りラインを明確に設定し、リスクリワードの良いポイント以外では安易に飛び乗らないようにしましょう。

本記事は情報提供を目的としており、特定の売買手法を推奨するものではありません。投資判断はすべて自己責任でお願いいたします。

参考リンク・出典元

以下は本文中で参照した主要ソース(抜粋)です。最新のニュースや公式統計をチェックすることで、常にアップデートされた情報を得るよう心がけてください。

- Reuters(関税関連):https://www.reuters.com/

- 日本銀行(植田総裁発言):https://www.boj.or.jp/

- Institute for Supply Management(ISM指数):https://www.ismworld.org/

- Federal Reserve Bank of Atlanta(ボスティック理事):https://www.atlantafed.org/

- CNBC(NY株式市場情報):https://www.cnbc.com/

- 総務省統計局(東京都区部CPI):https://www.stat.go.jp/

- GMO外貨ex 経済指標カレンダー(重要イベント一覧):https://www.gaikaex.com/gaikaex/mark/calendar/

- その他ニュース出典:ブルームバーグ、ロイター、日銀公開資料、FRB公開資料など多数

(投資家向けの詳細データや信頼性の高い公式情報を随時確認することで、より精度の高いトレード判断が可能になります。)

重要用語集(初心者向け)

ここでは、本文中に登場する専門的なキーワードについて、なるべくやさしく整理しました。トレードに慣れていない方やFX初心者の方でもイメージしやすいようにまとめています。

- ADP雇用統計:アメリカの民間給与計算サービス企業「ADP社」が毎月発表する雇用レポート。非農業部門雇用者数より数日前に発表されるため、米国雇用統計の先行指標として注目されます。

- ISM非製造業景況指数:米国の非製造業(サービス業など)の景気を示す指数。50を上回ると拡大、下回ると縮小と見なされ、ドルの強弱に大きく影響を与える重要指標の一つです。

- ベージュブック:米連邦準備制度理事会(FRB)が、全米12地区の経済状況をまとめた報告書。金融政策を考える上での参考材料となり、ドル円相場も変動する可能性があります。

- ダウ理論:相場の高値と安値の推移から、上昇トレンド(高値・安値ともに切り上げ)か下降トレンド(高値・安値ともに切り下げ)かを判断する理論のこと。トレンドの方向性をシンプルに把握できるのが特徴です。

- パーフェクトオーダー:移動平均線が短期・中期・長期の順に並び、すべて同じ方向(上向きor下向き)を示している状態。上向きなら強い上昇トレンド、下向きなら強い下降トレンドと判断されることがあります。

- ゴールデンクロス/デッドクロス:ゴールデンクロスは短期移動平均線が中長期移動平均線を下から上へ突き抜ける現象で、上昇サインとされます。逆にデッドクロスは上から下へ突き抜けることで、下落サインとみなされます。

- 移動平均線(MA):一定期間の平均価格を線でつないだもの。期間の長さによって「短期MA」「中期MA」「長期MA」などがあり、トレンドの方向性や勢いを視覚的につかみやすくします。

- レジサポ転換(サポート・レジスタンス転換):過去に価格が何度も反発したポイント(サポート)や何度も跳ね返されたポイント(レジスタンス)が、ブレイク後に逆の役割に切り替わること。「割ったら天井、抜けたら床」というイメージです。

- 損切り/利確:損切りは、ポジションが逆行してマイナスになった際、被害を最小限に抑えるために早めに決済する行為です。利確(利食い)は、含み益を確定して利益を得るための決済を指します。

- ボラティリティ:価格変動の大きさを示す指標。ボラティリティが高いほど値動きが激しくなるため、短期間で利益を狙いやすい反面、リスクも大きくなります。

編集後記

自分が行っているトレードにおいては、常に悲観的な視点を持つことが重要です。

初心者のうちは、いくら儲かるか、どれだけ利益を得られるかばかりに意識が向いてしまい、自分の都合で全てを解釈してしまいがちです。

しかし、実際に生き残っているトレーダーは、常に自分の行動に疑問を持ち、見落としがないかを注意深くチェックしています。

そして、少しでも疑いがある場合は、エントリーを控えるか、リスクを限定するという行動をとっています。

多くの人がさらにお金を稼ぎたいという動機でトレードを始めます。このモチベーション自体は悪いものではありません。

しかし、実際のトレード現場では、この欲望を抑えなければ、大きな過ちを犯してしまう可能性が高まります。

その点には十分に注意し、欲を持つことは大切ですが、欲に振り回されないようにしましょう。

免責事項

本記事は情報提供を目的としたものであり、いかなる投資行動を推奨・勧誘するものではありません。記載されている情報は作成時点のものであり、正確性・完全性を保証するものではありません。相場の状況は常に変化しており、経済指標・地政学リスク・金融政策など外的要因によって、予想を大きく上回る変動が生じる可能性があります。

投資に関する最終的な判断は、読者ご自身の責任とリスク負担のもとで行ってください。本記事の内容を利用したことで生じたいかなる損害についても、執筆者および当サイト運営者は一切責任を負いかねますので、あらかじめご了承ください。投資に際しては、最新の情報収集と慎重なリスク管理を徹底することを強く推奨いたします。

無料相談

トレード戦略や資産運用について、基本的な疑問や不安はありませんか?

当ブログの著者が、最新の市場動向やリスク管理のポイントなどを踏まえた「一般的な情報」を無料でご提供いたします。短いフォーム入力でご相談いただけるので、初めての方でも気軽にご利用いただけます。

ぜひこの機会に無料相談をご活用ください!

免責事項

本資料は、一般的な情報提供のみを目的として作成されたものであり、特定の金融商品や取引に関する個別具体的な投資助言や推奨、または投資勧誘を意図するものではありません。本資料に記載されている分析や見解は作成時点のものであり、将来にわたってその正確性や有効性が保証されるものではありません。

投資判断は、ご自身の責任において行っていただくようお願いいたします。いかなる投資行動の結果についても、当方は一切の責任を負いかねますので、あらかじめご了承ください。