Contents

はじめに

本日は日経平均株価が前日比-454円と大幅に反落し、東証全体が軟調な動きとなりました。この記事では、日本株の主要指数やセクター別の動向、そして今晩の米国株式市場の注目ポイントまで幅広く網羅。さらに、注目銘柄として**三井E&S(7003)**の企業概要や業績・株価推移を解説し、明日以降のトレード戦略に活用いただける情報をお伝えします。

今日の日本株式市場の動向

主要指数

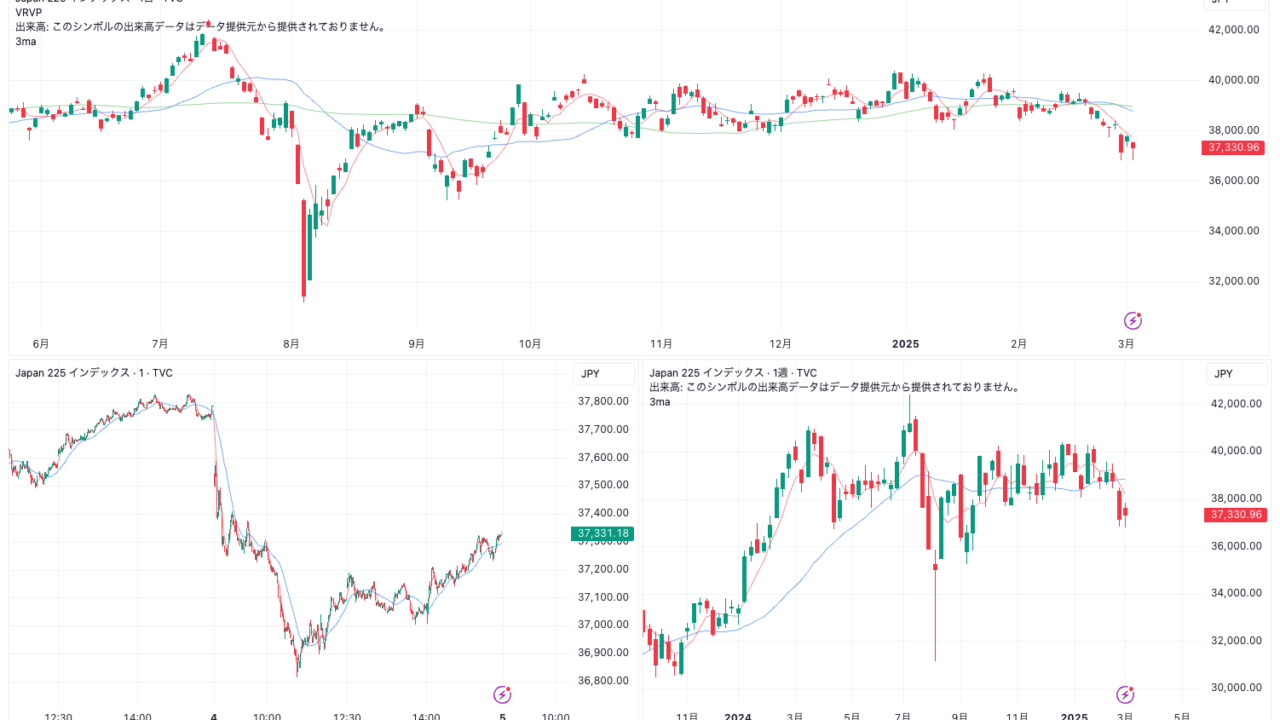

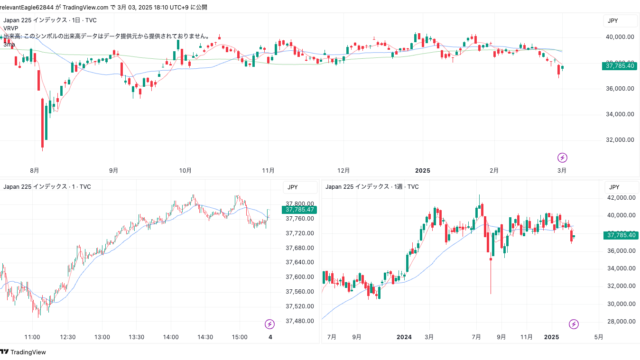

- 日経平均株価

- 始値:37,532.01円

- 高値:37,785.47円

- 安値:37,372.26円

- 終値:37,331.18円(前日比 -454.29円 / -1.20%)

- 出来高:19億6,450万株

- TOPIX(東証株価指数)

- 終値:2,710.18(前日比 -19.38 / -0.71%)

- 売買代金:4兆8,700億円(推計)

- その他

- 東証プライム市場では値上がり512銘柄、値下がり1,068銘柄、変わらず55銘柄となり、下げ優勢の一日でした。

セクター別の動き

- 上昇率トップ3業種

- 機械(+1.15%)

- 空運業(+0.71%)

- 繊維製品(+0.45%)

- 下落率トップ3業種

- 非鉄金属(-3.71%)

- 証券・商品先物(-1.92%)

- 鉱業(-1.74%)

世界的なコモディティ価格の変動や為替の影響を受けて、非鉄金属や鉱業など資源関連セクターが大きく売られました。一方、機械セクターや空運業などは堅調に推移しています。

個別銘柄ニュース

- 値上がり率上位

- IHI(7013):防衛関連需要や投資家の思惑買いにより大幅上昇。

- 三菱重工業(7011):業績上振れ観測が広がり買い継続。

- イワキポンプ(6237):機械セクター全体の強さに乗じて上昇。

- 値下がり率上位

- Aクリエイト(8798):終値388円(-17.1%)。大口売りが観測され急落。

- ドリコム(3793):終値670円(-14.5%)。スマホゲームの売上鈍化懸念。

- ランド(8918):終値7円(-12.5%)。小型株特有のボラティリティ拡大。

そのほか、**セレス(3696)やアディッシュ(7093)**も二桁近い下落となっています。

日経平均のチャート分析

下ヒゲをつけて反発したものの、今日も値を下げる展開となりました。前場で一気に値を下げ、11時ごろから持ち直したものの、完全に回復することなく下ヒゲを残しています。これまで意識されていた38,000円をきれいに抜け、さらに5MAにより上値が抑えられているため、このまま下落していく可能性は十分にあります。心理的節目でもあり、36,000円を抜け、35,300円まで一気に下がる可能性もあります。

今日の日本株式市場に影響を与えたニュース・トピックス

- トランプ大統領がカナダ・メキシコに対して25%の関税強化を正式発動

3月4日付で輸入車部品などに追加関税をかけると表明。自動車関連の世界的サプライチェーン混乱への警戒感が高まり、輸出企業を中心に売りが先行しました。 - 円安誘導に対する批判

トランプ大統領が「日本が円安を意図的に誘導している」と発言。ドル円相場は一時149.50円前後まで円高に振れた後に戻す展開となり、輸出関連株には逆風。 - 2月ISM製造業景況感指数が予想を下回る

米国の製造業指標が悪化し、世界経済の先行き不安が広がるなか、日本企業の輸出採算への懸念が一段と高まりました。 - ウクライナ支援関連の混乱

トランプ政権がウクライナへの軍事支援を一部停止する方針を示唆。地政学リスクの高まりが投資家心理を冷やし、大型株を中心にリスクオフの動きが強まりました。

今晩の米国株式市場の注目ポイント

ダウ平均、S&P500、ナスダック先物の現状や直近終値

- 前日の米国株は主要3指数すべてが下落。

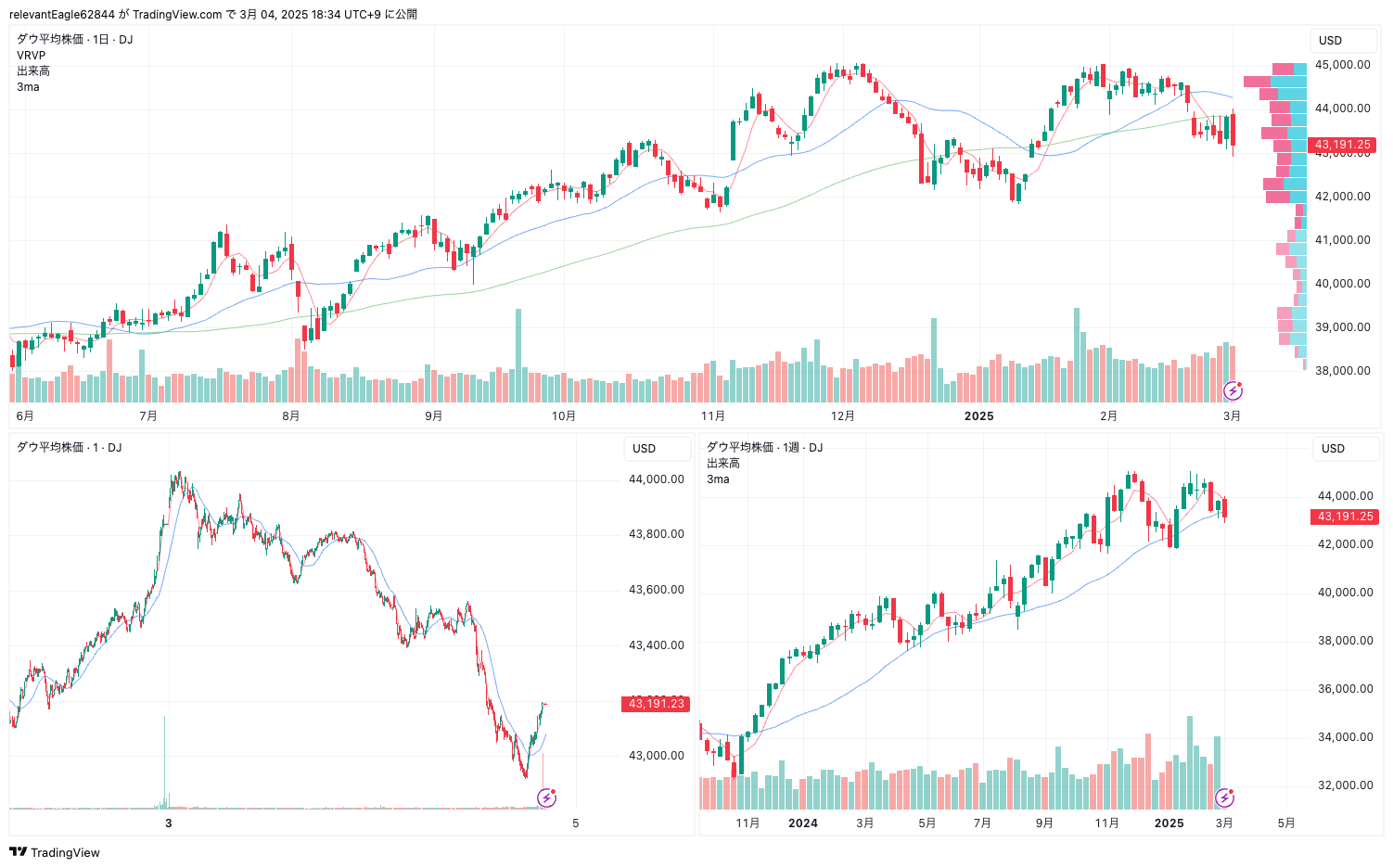

- ダウ平均:終値43,191.25ドル(前日比 -649.67ドル)

- S&P500:5,849.71(-104.78)

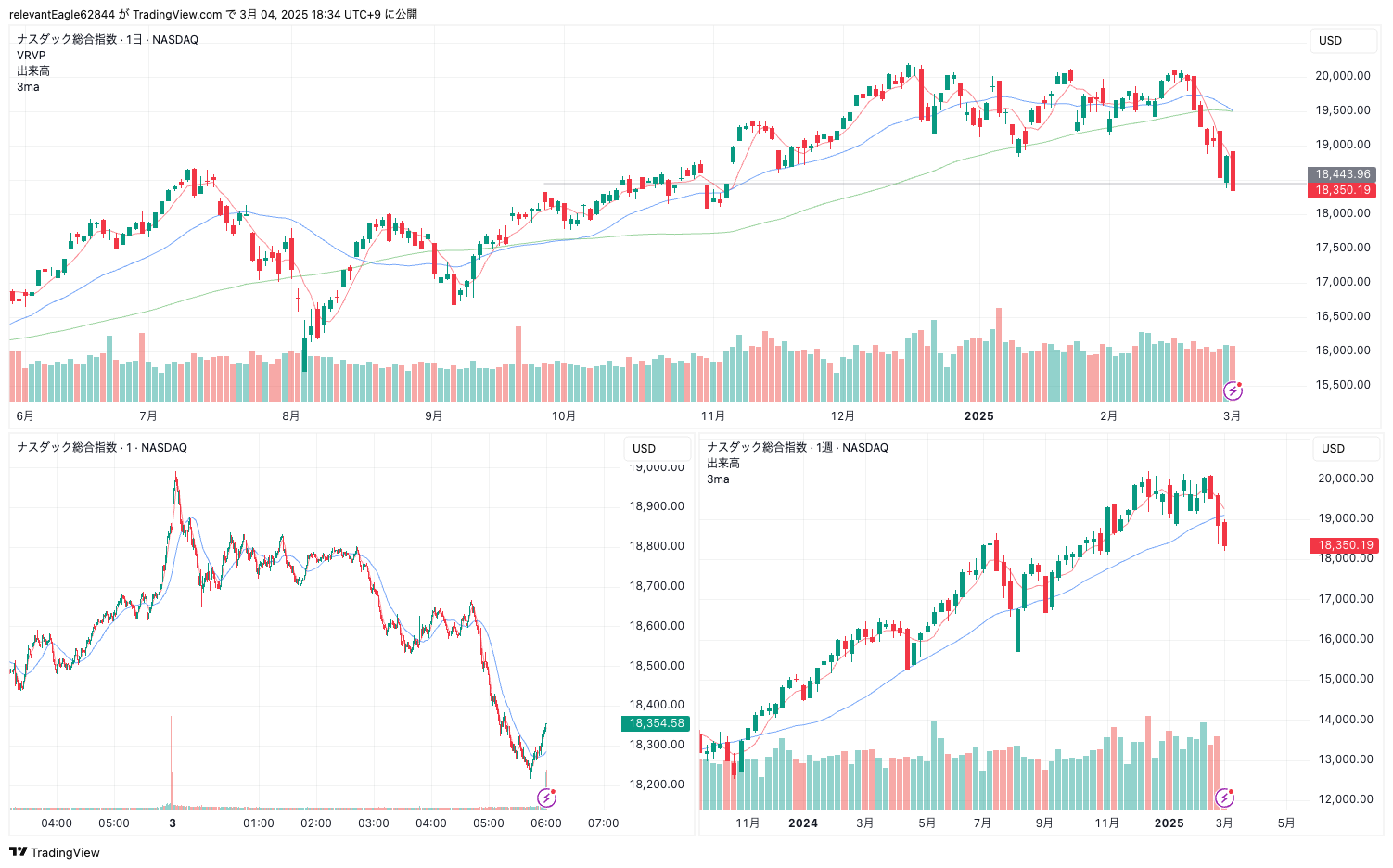

- ナスダック総合:18,350.19(-497.09)

足元では先物がやや持ち直す動きも見られますが、トランプ政権の通商政策が引き続き重しとなる可能性が高いです。

重要経済指標・イベントの予定

- 3月4日(日本時間)

- 米国ISM非製造業景気指数:前回53.4→予想52.5

- JOLTS求人件数:予想8,900K / 前回9,026K(発表22:00 JST)

- 3月5日(日本時間)

- FRBパウエル議会証言:追加利下げ観測の有無が焦点

為替動向と日本株への影響

- ドル円は一時149.50円台まで動意

- 日銀の追加利上げ観測やトランプ大統領の円安批判発言により、荒い値動きが続きそうです。

- ユーロ円は156円後半で推移

- 欧州景気指標が総じて弱く、ユーロ安リスクを内包。

為替が急変動すると、輸出企業や商社株の明日の値動きに影響を与えやすいです。

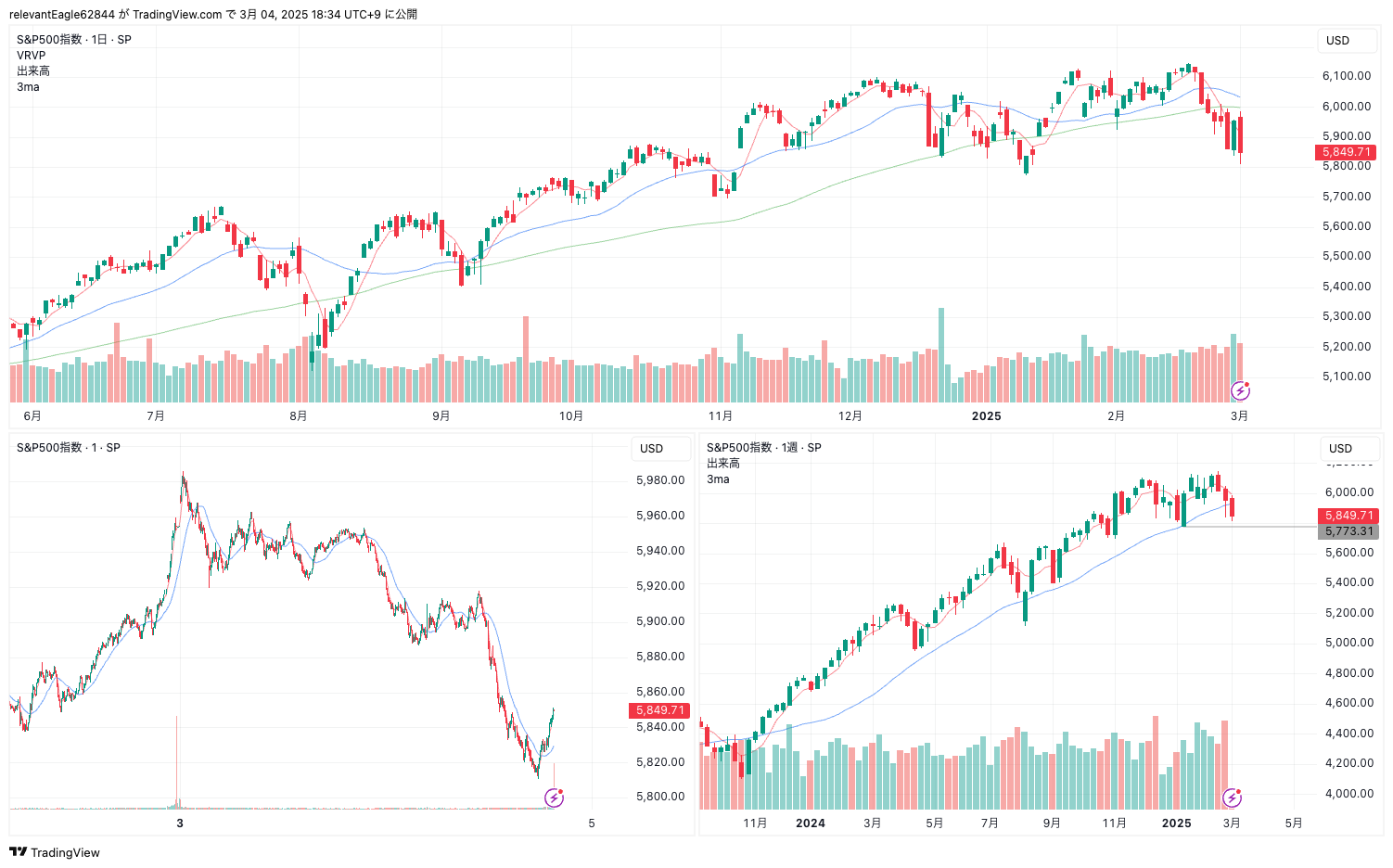

アメリカ株価指数のチャート

【ダウ平均】

昨日、大きく値を下げ、大きな陰線を形成しました。75日線で上値を抑えられ、75日線も下向きになっています。週足では、いよいよ25MAを下抜けたため、本格的な下落トレンドが始まる可能性があります。

【ナスダック】

エヌビディアの影響もあり、大きく値を下げています。やはり意識されていた18,900ポイントを上抜けることができず、そのまま大きく下落。ここまで来ると、次のターゲットとして意識されている17,700ポイントまで一気に下げる可能性もあります。

【S&P500】

5MA、25MA、75MAを下抜け、かなり強い下落トレンドへと進んでいます。週足でも、先週下ヒゲをつけ持ち直すかと思いきや、一気に崩れてきました。次のターゲットは5,773ポイントまで一気に下がる可能性があります。

注目銘柄:三井E&S(7003)

事業内容

三井E&S(旧 三井造船)は、舶用エンジンや港湾クレーンなどを主力とする総合重工メーカーです。最近は造船事業の縮小と、物流機器・エンジン事業への注力を進め、脱炭素関連製品やインフラ設備に経営資源を集中し、収益体質の改善を図っています。

企業概要・業績

- 2025年3月期 第3四半期累計(連結)

- 売上高:2,187億円

- 営業利益:137億円

- 経常利益:192億円

- 当期純利益:351億円

- 通期会社予想(2025年3月期)

- 売上高:3,000億円

- 営業利益:170億円

- 経常利益:220億円

- 当期純利益:380億円

港湾クレーンやエンジン部門の採算向上、及び金融費用削減の効果で経常利益は前期比で+6.2%増と上振れしています。また、子会社売却益なども最終利益押し上げ要因となりました。

三井E&Sの株価 情報

・前日終値:1,675円(03/03)

・始値:1,640円(09:00)

・高値:1,724円(14:58)

・安値:1,607円(11:21)

・出来高:10,054,000株(15:30)

・売買代金:16,727,902千円(15:30)

・値幅制限:1,275~2,075円(03/04)

(株)三井E&Sの参考指数

・時価総額:176,196百万円(15:30)

・発行済株式数:103,098,717株(03/04)

・配当利回り(会社予想):1.17%(15:30)

・1株配当(会社予想):20.00円(2025/03)

・PER(会社予想):(連)4.54倍(15:30)

・PBR(実績):(連)1.08倍(15:30)

・EPS(会社予想):(連)376.66円(2025/03)

・BPS(実績):(連)1,577.89円(2025/03)

・ROE(実績):(連)20.17%(2024/03)

・自己資本比率(実績):(連)30.4%(2024/03)

・最低購入代金:170,900円(15:30)

・単元株数:100株

・年初来高値:2,898円(24/03/08)

・年初来安値:699円(24/01/12)

週間変動(2月28日終値1,583円→3月4日1,709円)で+8.5%、月間変動(2月3日終値1,563円→3月4日1,709円)では+25.3%と堅調な推移を見せています。PERは約4.18倍、PBR1.01倍とバリュエーション的には割安感があるとの見方が強いです。

今後の見通しやリスク要因

- ポジティブ材料

- 米国港湾でのクレーン需要増加や物流システム関連の受注拡大

- コスト削減・効率化施策の定着により利益率アップ

- アナリストの目標株価は概ね1,750~1,950円で「買い」評価が多い

- リスク要因

- 米国の関税強化による設備投資マインドの後退

- 為替変動(ドル安・円高)がエンジン輸出採算を下押し

- 造船事業撤退に伴う一時的なリストラ費用

三井E&Sのチャート

日本市場全体が下落トレンドになりつつある中、非常に注目すべき面白い形状を示しています。完全に綺麗な形ではないものの、週足がカップウィズハンドルのような形状を描いており、上昇の兆しが見えているためです。日足チャートで見ると、5日線と25日線を上抜け、今日も大陽線を形成しました。

典型的なカップウィズハンドルとして望ましい条件は、

・左側の高値と右側の高値がほぼ同水準に迫っていること

・カップ(底)の形成が比較的丸みを帯びていること

・ハンドル部分の下げが軽微で、出来高も萎んでいること

このチャートを見ると、左の高値(約2,900円付近)と最近の戻り高値(約1,850円前後)に大きな差があり、ハンドル部分の押し目幅もかなり大きいため、典型的なカップウィズハンドルのパターンとはやや異なる印象を受けます。出来高の推移も教科書通りとは言い難い状況です。したがって、完全なカップウィズハンドルとは断言できないというのが一般的な見方になるでしょう。とはいえ、ざっくりとボトムを形成して再上昇し、押しを作っているという意味ではそれっぽい部分もあるため、形状だけでなく直近のサポート・レジスタンスや出来高の推移などを総合的に判断することをおすすめします。

明日以降の注目指標

- 3月5日

- 米国ISM非製造業景気指数(夜間発表)

- JOLTS求人件数(米国雇用関連の先行指標)

- 3月6日

- パウエル議会証言(金融政策の方向性を再確認するうえで重要)

まとめ

- 本日の日本株は輸出株を中心に売りが広がりましたが、機械・空運などの一部セクターには買いが入り始めています。相場全体は弱気ムードが強まっているため、下値支持線を意識しながらリスク管理を徹底することが重要です。

- 米国の金利・関税政策に振らされる展開が続くため、経済指標の結果と米国市場の反応を注視しましょう。

日経平均は38,000円の節目を割り込んだ後も大きく売り込まれ、下落トレンド入りが警戒されます。一方で個別では、三井E&S(7003)のように事業構造改革や需要拡大が見込まれる銘柄が堅調に推移しており、銘柄選別の重要性が増しています。短期的な値動きに惑わされず、中長期的なファンダメンタルズと世界の景気指標に注目しながら投資戦略を組み立てるとよいでしょう。

参考リンク一覧

- 日本経済新聞 – 日経平均株価

- 東京証券取引所 – 上場会社情報サービス

- 三井E&S(公式IR情報)

- Yahoo!ファイナンス(7003 三井E&S)

- みんかぶ – 三井E&S株価予想

- 米国ISM(Institute for Supply Management)

- 米国JOLTS求人統計(BLS)

以上、「今日の日本株式市場のまとめ(注目銘柄あり)」でした。明日以降の皆様のトレードにぜひお役立てください。l

初心者向け用語集

- 日経平均株価:東証プライム市場に上場する代表的な225銘柄を対象とした株価指数。日本の株式市場全体の動向を把握する際に使われます。

- TOPIX(東証株価指数):東証プライム市場上場の全銘柄を対象とした株価指数。時価総額加重型のため、市場全体の資金の動きがより反映されやすいです。

- 出来高:株式や先物などの取引が成立した「株数(または数量)」のこと。多いほど市場が活発に動いていると判断されます。

- 売買代金:出来高 × 株価などで算出される、取引全体の金額。出来高と併せて市場の流動性を測る指標です。

- 値幅制限:株価が1日で動ける上限(ストップ高)・下限(ストップ安)を設定し、急激な変動を抑制する仕組みです。

- 時価総額:株価 × 発行済株式数で求められる、企業の市場価値を示す指標。規模の大きさや市場影響力を測る基準としても使われます。

- 配当利回り:1株あたり配当金を株価で割った割合。投資額に対する配当収益の大きさを示し、投資家が銘柄選定時に注目するポイントです。

- 1株配当:企業が1株あたりに支払う配当金。企業業績や配当方針によって変動し、安定配当があると投資家に好感されます。

- PER(株価収益率):株価 ÷ 1株あたり利益(EPS)で計算されます。数値が低いほど“割安”、高いほど“割高”とされる傾向がありますが、業種によっても基準は異なります。

- PBR(株価純資産倍率):株価 ÷ 1株あたり純資産(BPS)で求められます。1倍を下回ると理論上は純資産を下回る評価とみなされますが、成長見込みなども考慮が必要です。

- EPS(1株あたり利益):当期純利益 ÷ 発行済株式数の指標。1株がどの程度利益を生み出しているかを示します。

- BPS(1株あたり純資産):自己資本(純資産) ÷ 発行済株式数で算出されます。企業の財務体質を知るうえで重要です。

- ROE(自己資本利益率):当期純利益 ÷ 自己資本で求められます。株主が出資した資金でどれほど効率的に利益を上げているかを示す指標です。

- 自己資本比率:自己資本 ÷ 総資本で算出されます。数字が高いほど財務体質が安定していると判断されやすいです。

- 最低購入代金:単元株数 × 株価で求められる、実際に株を買うために必要な最低限の投資金額です。

- 単元株数:1度の売買で購入・売却できる最小取引株数。日本株の多くは100株単位ですが、1株から買える銘柄も増えています。

- 年初来高値/年初来安値:その年の始まりから現在までで最も高い(または低い)株価のこと。今の水準が過去と比べて割安か割高かを判断する材料になります。

- バリュエーション:企業の価値や株価の割安・割高を評価すること、またはその手法や指標を指します。PERやPBRなどを用いて総合的に判断します。

- FRB(連邦準備制度理事会):アメリカの中央銀行制度を担う機関です。金融政策や金利政策の内容が世界のマーケットに大きく影響します。

- パウエル議会証言:FRB議長(ジェローム・パウエル)が米国議会で経済見通しや金融政策方針について述べる場。発言内容によってマーケットが大きく動くことがあります。

- ISM製造業景況感指数/ISM非製造業景気指数:米サプライマネジメント協会(ISM)が発表する景況指数。製造業とサービス業の景況感を把握するうえで重要視され、予想と結果の乖離が株価を左右することが多いです。

- JOLTS求人件数:米国労働省が発表する雇用関連指標(Job Openings and Labor Turnover Survey)。求人件数や転職率から、労働市場の需給バランスを推測できます。

- 地政学リスク:国家間の紛争や政治的対立、外交政策の変化などで金融市場に影響が出るリスクのこと。戦争や貿易摩擦が代表例です。

免責事項

本記事は情報提供を目的としたものであり、いかなる投資行動を推奨・勧誘するものではありません。記載されている情報は作成時点のものであり、正確性・完全性を保証するものではありません。相場の状況は常に変化しており、経済指標・地政学リスク・金融政策など外的要因によって、予想を大きく上回る変動が生じる可能性があります。

投資に関する最終的な判断は、読者ご自身の責任とリスク負担のもとで行ってください。本記事の内容を利用したことで生じたいかなる損害についても、執筆者および当サイト運営者は一切責任を負いかねますので、あらかじめご了承ください。投資に際しては、最新の情報収集と慎重なリスク管理を徹底することを強く推奨いたします。

無料相談

トレード戦略や資産運用について、基本的な疑問や不安はありませんか?

当ブログの著者が、最新の市場動向やリスク管理のポイントなどを踏まえた「一般的な情報」を無料でご提供いたします。短いフォーム入力でご相談いただけるので、初めての方でも気軽にご利用いただけます。

ぜひこの機会に無料相談をご活用ください!

免責事項

本資料は、一般的な情報提供のみを目的として作成されたものであり、特定の金融商品や取引に関する個別具体的な投資助言や推奨、または投資勧誘を意図するものではありません。本資料に記載されている分析や見解は作成時点のものであり、将来にわたってその正確性や有効性が保証されるものではありません。

投資判断は、ご自身の責任において行っていただくようお願いいたします。いかなる投資行動の結果についても、当方は一切の責任を負いかねますので、あらかじめご了承ください。