Contents

はじめに

2025年3月31日、週明けの日本株式市場は厳しい展開となりました。前週末の米国株式市場の大幅下落を受け、日経平均株価は一時1,500円を超える下げ幅となり、終値で3万6,000円を割り込みました。これは約7カ月半ぶりの安値水準です。

この記事では、本日の日本株市場の動向を主要指数、セクター別、個別銘柄の観点から詳細に振り返ります。さらに、市場に影響を与えたニュース、今晩の米国市場の注目点、そしてメガバンクの代表格である三菱UFJ(8306)の株価分析と今後の見通しまで、株式投資に役立つ情報を網羅的に解説します。最後までお読みいただくことで、明日以降のトレード戦略を立てる上での重要なインサイトを得られるはずです。

今日の日本株式市場の動向

今日の主要指数をチェック

本日の東京株式市場は、米国の景気後退とインフレ再燃への懸念、そしてトランプ政権の関税政策に対する警戒感から、全面安の展開となりました。主要3指数の動向は以下の通りです。

- 日経平均株価

- 始値: 36,440.18円

- 高値: 36,440.18円

- 安値: 35,541.72円

- 終値: 35,617.56円

- 前日比: -1,502.77円(-4.05%)

- 3日続落となり、心理的節目の3万6,000円を割り込みました。終値ベースでは2024年8月上旬以来、約7カ月半ぶりの安値水準です。

- TOPIX(東証株価指数)

- 終値: 2,658.73ポイント

- 前日比: -98.52ポイント(-3.57%)

- TOPIXも大幅に続落し、市場全体の地合いの悪さを示しました。

- グロース市場250指数

- 終値: 651.41ポイント

- 前日比: -17.48ポイント(-2.61%)

- 新興市場も売り優勢となり、3日続落となりました。

本日の東証プライム市場の売買代金は概算で5兆3,700億円と高水準であり、下落局面での商いの多さがうかがえます。市場全体でリスクオフムードが強まった一日でした。

セクター別の動き

東証33業種は全業種が下落するという厳しい結果となりました。特に下落率が大きかった業種、比較的小幅な下落に留まった業種は以下の通りです。

- 下落率上位業種トップ3

- 非鉄金属: -5.12%

- その他製品: -4.98%

- 保険業: -4.90%

世界経済の減速懸念や商品市況の変動リスクが意識されやすい非鉄金属や、景気敏感セクター、金利動向に左右されやすい保険などが大きく売られました。

- 下落率下位業種トップ3(比較的下げ幅が小さかった業種)

- 水産・農林業: -1.85%

- パルプ・紙: -1.85%

- 海運業: -2.20%

ディフェンシブ性の高いセクターや、独自の需給要因を持つ海運などが相対的に底堅さを見せましたが、それでも2%前後の下落となっています。

全業種が下落したことからも、本日の市場がいかに広範囲な売り圧力に見舞われたかが分かります。投資家のセンチメントが急速に悪化したことを示す結果と言えるでしょう。

気になる個別銘柄ニュース

市場全体が大幅安となる中、個別銘柄では材料が出た銘柄や需給要因で動いた銘柄が注目されました。

- 値上がりした主な銘柄

- ニトリHD (9843): 日経平均構成銘柄で唯一値上がり。前日比+2.28%で、日経平均を5.43円押し上げました。市場全体が総悲観となる中でも、内需系のディフェンシブ銘柄として資金が向かった可能性があります。

- BTM (東証G): 前日比+14.8%の1,399円。大分のシステム開発会社を子会社化すると発表したことが好感されました。

- ランド (東証S): 前日比+14.3%の8円。低位株循環物色の流れに乗った可能性があります。

- (その他、値上がり率上位銘柄) レオクラン(東証S)、ダイナマップ(東証G、自動運転関連)、ゼンムテック(東証G、情報セキュリティ関連)なども大幅高となりましたが、プライム市場の値上がり銘柄数はわずか52銘柄(全体の3%)に留まりました。

- 値下がりした主な銘柄

- ファーストリテイリング (9983): 日経平均への寄与度が最も大きく、149.15円押し下げました。指数への影響が大きい銘柄が売られ、相場全体の下落を主導しました。

- アドバンテスト (6857)、東京エレクトロン (8035): 半導体関連株も軒並み大幅安。アドバンテストは日経平均を141円、東京エレクトロンは139.58円押し下げました。前週末の米ハイテク株安の流れを引き継ぎました。

- ドリームI (東証P): 前日比-20.3%の2,740円。権利落ちに伴う処分売りが続いているとみられます。

- 新光電気工業 (東証P): 前日比-16.9%の7,361円。半導体パッケージ需要への懸念などが背景にある可能性があります。

- ジーネクスト (東証G): 前日比-14.9%の330円。2025年3月期の最終赤字拡大見通しを発表したことが嫌気されました。

- ルネサスエレクトロニクス (東証P): 前日比-11.2%の1,987.5円。半導体市況への懸念から売りが膨らみました。

- 新規上場銘柄

- ジグザグ (東証G): 本日、東証グロース市場に新規上場。公開価格1,500円に対し、初値は2,030円と大きく上回りました。終値は2,080円で引けました。市場全体の地合いが悪い中でも、IPO銘柄への関心は一定程度見られました。

日経平均構成銘柄では、値上がりはニトリHDの1銘柄のみ、値下がりは224銘柄となり、ほぼ全面安の状況でした。東証プライム市場全体でも、値下がり銘柄数が1,572(全体の96%)に達し、売り一色の展開だったことが鮮明になっています。

日経平均株価のテクニカル分析 – 急落後の展望

日経平均株価のチャートを分析すると、直近の急激な下落が最も注目すべき点です。長期チャートでは2012年からの上昇トレンドが2023年末から2024年にかけて加速し、一時42,000円台まで上昇した後、現在は35,617円まで急落しています。

特に注目すべきは直近の1日での急落で、37,000円台から一気に1,400円以上の下げを記録しました。時間足チャートを見ると、ギャップダウンから始まり、短時間で急激に下落した後、35,600円付近で小康状態となっている様子が確認できます。

テクニカル的には、この下落により複数の重要サポートレベルを一気に割り込み、主要移動平均線(青線・緑線)を明確に下回っています。RSIは急速に30近辺まで低下し、短期的な過売り状態を示していますが、まだ極端な水準には達していません。

月足・週足チャートからは、2023年中頃から形成されていた強気トレンドが明確に転換点を迎えたことが読み取れます。この数ヶ月間は38,000〜40,000円のレンジ相場が続いていましたが、今回の下落でそのレンジを大きく下抜けしました。

今後のシナリオとしては、まず短期的な反発の可能性が考えられます。過売り状態からの一時的な戻りとして、36,000〜36,500円を目指す動きが見られるかもしれません。しかし、テクニカル的には移動平均線が上値抵抗として機能する可能性が高く、反発は弱いものになりやすいでしょう。

中期的には、この下落から新たな下降トレンドが形成される可能性が高まっています。次の重要サポートレベルとして35,000円、そして2024年の急落時の安値である32,000円近辺が注目されます。テクニカル指標からは、下落基調が確立されつつある段階と判断できます。

しかし長期的な視点では、日経平均は依然として2012年からの大きな上昇トレンドの中にあり、この急落が長期トレンドの転換点となるかどうかはまだ判断できません。今後のマーケットの反応と、35,000円の心理的サポートラインでの反応が重要な判断材料となるでしょう。

テクニカル分析の観点からは、RSIの底打ちと出来高の推移に注目し、反転のサインを探る段階と言えます。現時点では明確な買いサインは出ておらず、35,000円を割り込むようであれば更なる下落に警戒が必要です

今日の日本株式市場に影響を与えたニュース・トピックス

本日の日本株市場の大幅下落には、複数の要因が絡み合っています。主なニュースやトピックスをまとめました。

- 米国株式市場の大幅下落: 最大の要因は、前週末(3月28日)の米国株式市場が大幅に下落したことです。ダウ平均は715ドル安、ナスダックは2.7%安となり、投資家心理が大きく後退しました。米国の景気後退懸念と、根強いインフレへの警戒感が再燃したことが背景にあります。

- トランプ政権の関税政策への懸念: トランプ米大統領が、輸入製品に対して課す「相互関税」の対象が全世界の国・地域に及ぶ可能性があると発言したことが、市場の不安を煽りました。具体的な政策の全容が見えない中(4月2日に詳細発表との観測も)、世界的な貿易摩擦の激化やサプライチェーンの混乱、ひいては企業業績への悪影響が懸念されています。保護主義的な動きは、輸出依存度の高い日本株にとっては特にネガティブな材料となります。

- 地政学リスクのくすぶり: ウクライナ情勢の緊迫化(ロシアによる核兵器使用の示唆など)や、米中対立の根深さなども、市場の不透明感を高める要因となっています。地政学リスクの高まりは、投資家のリスク回避姿勢を強めさせます。

- 外国人投資家の動向: 最新の投資部門別売買動向(3月第3週)では、海外投資家は現物・先物合計で約6,973億円の買い越しとなっており、5週ぶりに買い越しに転じていました。しかし、これはあくまで前週までのデータであり、足元の急速なリスクオフムードの中で、再び売り越しに転じている可能性も考えられます。今後の動向が注目されます。

- 国内経済指標: 本日発表された日本の2月の経済指標は、まちまちな結果でした。

- 鉱工業生産指数(速報値)は前月比+2.5%と市場予想(+2.0%)を上回りました。

- しかし、小売業販売額(前年同月比)は+1.4%と、市場予想(+2.5%)を下回りました。

これらの指標が直接的に本日の株価を大きく動かしたとは言えませんが、日本経済の回復ペースに対する見方が分かれる可能性を示唆しています。

これらの要因が複合的に作用し、投資家心理を急速に冷え込ませた結果、本日の日経平均1,500円超安という大幅下落につながったと考えられます。特に、米国発の要因(株価下落、関税懸念)の影響が大きい一日でした。

今晩の米国株式市場の注目ポイント

日本株の動向を占う上で、米国株式市場の動きは非常に重要です。今晩以降の米国市場を見る上での注目点を整理します。

ダウ平均、S&P500、ナスダックの前日終値(3月28日)

まず、前週末(3月28日)の米国主要3指数の終値を確認しておきましょう。

- ダウ平均株価: 41,583.90ドル (前日比: -715.80ドル / -1.69%)

- S&P500種株価指数: 5,580.94ポイント (前日比: -112.37ポイント / -1.97%)

- ナスダック総合指数: 17,322.99ポイント (前日比: -481.04ポイント / -2.70%)

主要3指数が揃って大幅に下落しました。特にハイテク株比率の高いナスダックの下げがきつく、市場のリスク回避姿勢が鮮明になりました。今晩の市場で、この下落の流れが続くのか、あるいは反発の動きが見られるのかが最初の注目点です。

重要経済指標やイベント予定

今後発表される米国の経済指標やイベントは、市場の方向性を左右する可能性があります。

- 今後の主な経済指標発表予定(日本時間):

- 4月4日(金)21:30: 3月 雇用統計

- 4月10日(木)21:30: 3月 消費者物価指数(CPI)

- 4月30日(水)21:30: 2025年1-3月期 GDP速報値

特に雇用統計とCPIは、FRBの金融政策決定に大きな影響を与えるため、市場の注目度が非常に高い指標です。インフレの動向と労働市場の強さを見極める上で重要になります。

- 主要企業の決算発表(4月下旬~):

- メタ (4/23予定)、アップル (4/24予定)、アマゾン (4/24予定)、マイクロソフト (4/29予定)、アルファベット (4/29予定)、テスラ (4/29予定)など、いわゆる「マグニフィセント・セブン」を含む大手ハイテク企業の決算が控えています。特に、AI関連で注目されるエヌビディアは5月28日に決算発表予定です。

これらの企業の業績見通しが、市場全体のセンチメントに影響を与える可能性があります。

- FRB高官発言: FOMCメンバーの発言も常に注目されます。直近では、利下げに対して慎重な意見や、関税政策がインフレに与える影響への言及などが見られました。今後の発言内容によって、市場の金融政策に対する見方が変化する可能性があります。

為替動向と日本株への影響

米国市場の動向は、為替相場を通じて日本株にも影響を及ぼします。

- ドル円相場: 一般的に、米国の金利上昇期待が高まるとドルが買われ円安が進みやすく、これは日本の輸出企業にとっては追い風(円ベースでの収益増加)となります。逆に、米国の景気後退懸念が強まると、リスク回避の円買い(円高)が進むことがあります。足元では、米国の金融政策の先行き不透明感や地政学リスクの高まりから、為替相場も不安定な動きとなる可能性があります。本稿執筆時点(日本時間午前2時頃)でドル円は1ドル=151円台後半で推移しており、比較的円安水準を維持していますが、今後の動向には注意が必要です。

- 地政学リスクと関税問題: 前述の通り、トランプ政権の関税政策への懸念が強まっています。米国が広範な輸入品に関税を課すことになれば、世界のサプライチェーンに混乱が生じ、インフレ圧力を高める可能性があります。これは米国の金融政策にも影響を与え、ひいては世界経済や日本株市場にも波及します。特に自動車や電機など、米国への輸出比率が高い日本の産業にとっては直接的な打撃となりかねません。また、ウクライナ情勢や米中対立といった地政学リスクの高まりも、投資家のリスク回避姿勢を強め、円買い(円高)や株売りを誘発する要因となります。

今晩以降の米国市場では、株価の反発力、経済指標の内容、そして関税政策や地政学リスクに関する新たな情報に注目が集まります。これらの要因が複雑に絡み合い、日本株市場の方向性にも影響を与えることになるでしょう。

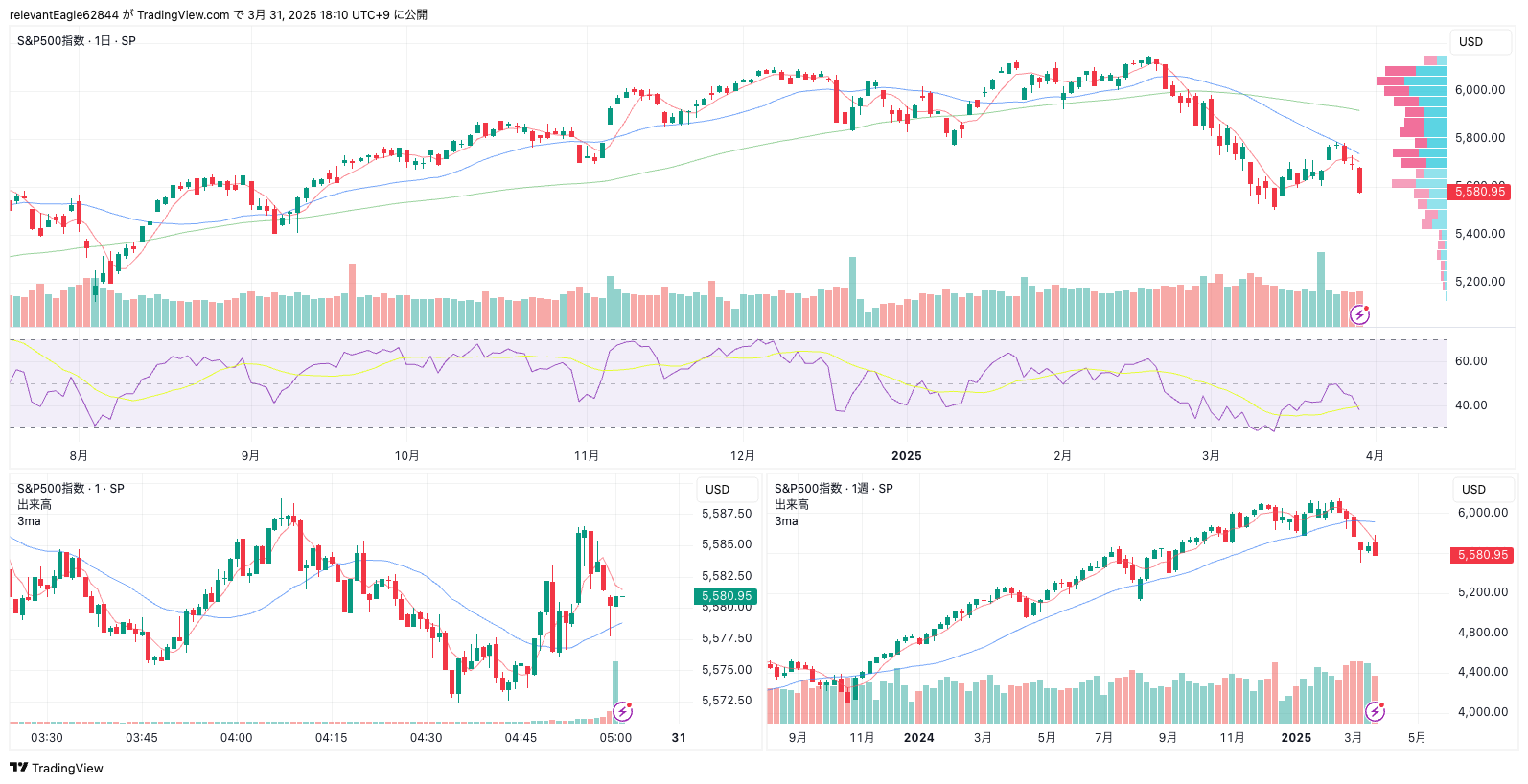

S&P500指数のテクニカル分析

S&P500指数のチャートを分析すると、2022年末から2025年初頭にかけての力強い上昇相場が終わり、現在は明確な調整局面に入っていることが確認できます。長期チャートでは2013年以降の継続的な上昇トレンドが見られますが、直近では6,000ポイント超の史上最高値から急落し、現在は5,580ポイント付近で推移しています。

注目すべきは2025年2月から始まった下落トレンドで、週足チャートでは主要な移動平均線(青線)を下回り、テクニカル的に弱気シグナルが点灯しています。RSIインジケーターも50を下回って推移しており、勢いの低下を示しています。

日足チャートでは両方の移動平均線(青線・緑線)を明確に下抜けしており、複数回の反発の試みも失敗に終わっています。下降トレンドチャネルが形成されつつあり、短期的にも弱い値動きが継続しています。一方でRSIは一時的に30を下回る局面もあり、過売り状態からの反発の可能性も視野に入れる必要があります。

短期の値動きでは5,580ポイント付近での一時的な下値サポートが形成されつつありますが、テクニカル的に見て上昇トレンドへの転換を示す明確なシグナルはまだ出ていません。

今後のシナリオとしては、短期的な反発の可能性はあるものの、上値は移動平均線付近(5,700〜5,800ポイント)で重い展開が予想されます。下値は心理的節目となる5,500ポイントが注目され、この水準が割れた場合は5,200〜5,300ポイント付近まで調整が深まる可能性があります。

テクニカル指標からは、長期的な上昇トレンドは依然として有効ながらも、中期的には弱気シグナルが優勢です。月足ベースでの主要移動平均線は依然として上向きを維持しており、大局的な強気相場の崩壊を示唆するまでには至っていません。しかし、短中期のトレンドは明確に下向きとなっており、慎重なアプローチが求められる局面と言えるでしょう。

注目銘柄:三菱UFJ(8306)

本日の市場全体が大幅安となる中、メガバンクの一角である三菱UFJフィナンシャル・グループ(8306)も売りに押されました。ここでは、同行の基本的な情報から株価動向、今後の見通しまでを詳しく見ていきます。

事業内容

三菱UFJフィナンシャル・グループは、言わずと知れた日本最大の金融グループです。中核となる三菱UFJ銀行をはじめ、信託銀行(三菱UFJ信託銀行)、証券(三菱UFJモルガン・スタンレー証券)、カード(三菱UFJニコス)、リースなど、幅広い金融サービスを国内外で展開しています。

- リテール(個人向け)事業: 預金、貸出、決済サービスに加え、資産運用コンサルティングや不動産仲介、相続・事業承継サポートなど、ライフステージに応じた包括的なサービスを提供しています。近年はデジタルチャネル強化と並行し、対面でのコンサルティングニーズにも応える戦略をとっています。

- 法人向け事業: 大企業から中堅・中小企業まで、国内外の顧客に対し、融資、決済、資金調達支援、M&Aアドバイザリー、海外進出支援など、多様なソリューションを提供しています。グローバルなネットワークを活かしたサポートが強みです。

- 市場部門: 金融市場でのトレーディング業務や、顧客のヘッジニーズへの対応、アセットマネジメントなどを行っています。金利や為替の変動を捉えた収益機会を追求するとともに、グループ全体のバランスシート管理も担います。

- グローバル展開: アジア(特にタイのアユタヤ銀行など)や米国(MUFG Americas Holdings Corporationなど)を中心に、強固な海外基盤を有しており、グローバルでの収益拡大を目指しています。

総合金融グループとして、国内外の幅広い顧客基盤と多様な金融サービス提供能力が三菱UFJ(8306)の最大の強みです。

企業概要・業績

三菱UFJ(8306)の主要な財務指標と直近の業績を見てみましょう。(特に断りのない限り、2025年3月31日終値時点または最新の公表データに基づく)

- 株価関連指標(2025年3月31日終値ベース):

- 株価: 2,011.0円

- 時価総額: 24兆2,681億円

- PBR (株価純資産倍率): 1.14倍

- 配当利回り (会社予想): 2.98%

- BPS (1株あたり純資産): 1,756.97円

- 理論株価の参考 PER(株価収益率)基準: 11.6倍相当(目標株価設定の参考値)

- 収益性・健全性指標:

- ROE (自己資本利益率): 8.10% (2025年3月期 第3四半期実績)

- 自己資本比率: 4.9% (2025年3月期 第3四半期実績、バーゼルIII基準)

- 1株配当 (会社予想): 60.00円

- 直近業績 (2025年3月期 第3四半期累計、2025年2月4日発表):

- 経常収益: 10兆2,775億円 (前年同期比 +20.8%)

- 経常利益: 2兆4,219億円 (前年同期比 +34.4%)

- 親会社株主に帰属する四半期純利益: 1兆7,489億円 (前年同期比 +34.7%)

金利環境の変化(国内金利の上昇期待、海外金利の高止まり)や、法人向け・市場部門の好調が業績を牽引したと考えられます。全セグメントで増益を確保しています。

- 通期アナリストコンセンサス予想 (2025年3月期):

- 売上高: 13兆36,560百万円 (前期比 +9.6%)

- 経常利益: 2兆6,540億円 (前期比 +24.7%)

- 当期純利益: 1兆8,862億円 (前期比 +26.5%)

第3四半期までの進捗は極めて好調であり、通期での大幅な増益達成が市場では期待されています。

株価はPBR1倍を超え、歴史的な低評価からは脱却しつつありますが、配当利回りは約3%と依然として魅力的です。業績は国内外の金利動向や市場環境に左右されるものの、足元では非常に好調に推移しています。

株価推移

本日の三菱UFJ(8306)の株価は、市場全体の地合い悪化を受けて下落しました。

- 2025年3月31日の株価動向:

- 始値: 2,015.5円 (09:03)

- 高値: 2,046.5円 (10:09)

- 安値: 1,996.0円 (09:22)

- 終値: 2,011.0円

- 前日比: -97.5円 (-4.62%)

- 出来高: 65,815,900株

- 売買代金: 132,913百万円

朝方は2,000円を割り込む場面もありましたが、その後やや値を戻し、終値では2,000円台を維持しました。しかし、前日比では4.62%安と大幅な下落となりました。出来高も6,500万株を超え、商いを伴っての下落となっています。

株価は2025年3月21日に付けた年初来高値2,239.5円から見ると、約10.2%下落した水準にあります。日銀の金融政策正常化への期待感から上昇してきましたが、足元では米国発のリスクオフムードや利益確定売りに押される展開となっています。

今後の見通しやリスク要因

三菱UFJ(8306)の今後の株価や業績を考える上で、注目すべき点とリスク要因を整理します。

- ポジティブ要因・注目点:

- 国内金利の上昇期待: 日銀がマイナス金利解除に踏み切った後、今後の追加利上げ期待が根強くあります。国内金利の上昇は、銀行の利ざや改善を通じて収益を押し上げる要因となります。これが最大のカタリスト(株価変動要因)と見られています。

- 好調な業績と株主還元: 足元の業績は非常に好調であり、アナリスト予想でも通期での大幅増益が見込まれています。増益を背景とした増配や、自社株買いといった株主還元策の強化も期待されます。会社は中期経営計画で累進的な配当方針を示しており、配当性向の引き上げ余地も意識されます。

- アナリストの高い評価: アナリストのレーティングコンセンサスは「やや強気」~「買い」となっており、目標株価の平均値は現在の株価を上回る水準(平均2,175円、一部証券会社は2,600円)に設定されています。プロの目から見ても、今後の株価上昇を期待する声が多い状況です。

- 店舗戦略の見直し: これまでの店舗削減方針から一転し、約20年ぶりに新規出店(大阪府箕面市、都内)を計画しています。金利上昇環境下で、対面での預金獲得や資産運用相談ニーズを取り込む狙いがあり、リテール収益の強化につながるか注目されます。

- リスク要因・懸念点:

- 世界経済の減速・景気後退リスク: 米国をはじめとする世界経済が景気後退に陥った場合、貸出先の業績悪化による与信費用(貸倒引当金など)の増加や、資金需要の低下などが懸念されます。特に、懸念されている米国の関税政策が世界経済に与える影響は注視が必要です。

- 海外金利の低下リスク: 海外での貸出や市場運用も大きな収益源であるため、米国の利下げなどが本格化した場合、外貨建ての利ざや縮小につながる可能性があります。

- 地政学リスク: 世界的な紛争や政治的な不安定化は、金融市場の混乱や実体経済への悪影響を通じて、銀行の経営環境にもマイナスの影響を与える可能性があります。

- 規制強化リスク: 金融システム安定化のため、国内外で金融規制が強化される可能性は常に存在します。自己資本規制の強化などは、銀行の収益性や株主還元余力を制約する可能性があります。

- 短期的な過熱感からの調整: 日経平均全体と同様に、銀行株も期待先行で買われてきた側面があります。市場全体の地合いが悪化した場合、利益確定売りが出やすい状況とも言えます。

短期・中長期のシナリオ:

- 短期(~数ヶ月): 市場全体の地合いに左右されやすい展開が予想されます。米国の金融政策や関税政策、地政学リスクに関するニュースフローに一喜一憂する可能性があります。国内の追加利上げ観測が強まれば買い戻される場面もありそうですが、世界経済への懸念が強まれば下値を試す展開も想定されます。まずは本日の安値(1,996.0円)や心理的節目の2,000円を維持できるかがポイントです。

- 中長期(1年~): 日本のデフレ脱却と金利正常化が着実に進むというメインシナリオが実現すれば、利ざや改善による持続的な収益成長が期待できます。株主還元強化の動きと合わせて、株価の中長期的な上昇トレンドが期待されます。ただし、世界経済の動向や予期せぬリスク顕在化には注意が必要です。

三菱UFJ(8306)は、日本の金融政策正常化の恩恵を最も受ける銘柄の一つとして注目されていますが、同時に世界経済や市場全体の動向にも大きく影響されます。好調なファンダメンタルズと外部環境のリスクを両睨みで見ていく必要がありそうです。

三菱UFJフィナンシャルグループ(8306)のテクニカル分析

三菱UFJフィナンシャルグループのチャートを分析すると、2020年後半から継続する力強い上昇トレンドが特徴的です。長期チャートでは2008年の金融危機後の低迷期から、2020年以降に顕著な回復と成長を遂げ、現在は2,011円の水準に到達しています。

特筆すべきは2023年からの加速的な上昇局面で、主要移動平均線(青線・緑線)を上回る堅調な値動きを継続しています。RSIインジケーターは高水準で推移しており、買われ過ぎ領域に時折入るものの、そのたびに適度な調整を経て再上昇する健全なサイクルを形成しています。

直近では2025年3月に急騰した後、短期的な調整局面に入りつつありますが、主要な移動平均線の上に位置しており、中長期的な上昇トレンドは依然として健在です。日中の値動きでは若干の下落圧力が見られますが、これはむしろ押し目買いの好機となる可能性があります。

今後のシナリオとしては、テクニカル的に見て、上昇トレンドラインと主要移動平均線のサポートが有効に機能しています。短期的には2,000円前後での調整を経て、その後2,200円を目指す展開が予想されます。RSIが時折高水準に達していることから、一時的な調整はあり得ますが、トレンドの方向性に変化はありません。

テクニカル指標からは、短期的な過熱感と中長期的な上昇トレンドの継続という二面性が読み取れます。日足・週足チャートともに移動平均線の配列が良好で、下値サポートとなる水準も明確です。調整局面は2,000円の心理的節目や移動平均線付近までとなる可能性が高いでしょう。

明日以降の戦略とまとめ

明日以降の注目指標発表予定

明日(4月1日)以降も重要な経済指標の発表が予定されています。トレード戦略を立てる上で、これらの結果と市場の反応を確認することが重要です。

- 日本(4月1日発表予定):

- 日銀短観(1-3月期) (午前8:50発表)

- 大企業製造業 業況判断DI: 予想 12 (前回 14)

- 大企業非製造業 業況判断DI: 予想 33 (前回 33)

- 大企業全産業 設備投資計画 (2025年度): 予想 前年度比 +3.2% (2024年度計画 +11.3%)

企業の景況感や設備投資意欲を示す重要指標であり、今後の日本経済の方向性を占う上で注目されます。

- 2月 完全失業率 (午前8:30発表): 予想 2.5% (前回 2.5%)

- 2月 有効求人倍率 (午前8:30発表): 予想 1.26倍 (前回 1.26倍)

- 日銀短観(1-3月期) (午前8:50発表)

- 米国(今週後半~):

- ISM製造業・非製造業景気指数

- ADP雇用統計

- そして週末金曜日には 3月 雇用統計

これらの指標結果が市場予想から大きく乖離した場合、相場が変動する可能性がありますので、発表時間と内容をしっかりチェックしましょう。

投資家へのアドバイス

本日のような大幅下落は、多くの投資家にとって不安を感じる状況だと思います。このような時こそ、冷静さを保ち、自身の投資戦略を再確認することが重要です。

- パニック売りを避ける: 相場が急落すると、恐怖心から保有株を投げ売りしたくなるかもしれませんが、感情的なトレードは損失を拡大させる可能性があります。まずは落ち着いて、なぜ市場が下落しているのか、その要因は短期的なものか、中長期的な構造変化なのかを見極めましょう。

- リスク管理の徹底: ご自身の許容できるリスクの範囲を超えていないか、ポートフォリオ全体のリスクバランスを確認しましょう。必要であれば、ポジションサイズの調整や損切りルールの再徹底を検討してください。信用取引を活用している場合は、特に追証リスクなどに注意が必要です。

- 時間軸を意識する: 短期的な値動きを追うデイトレードなのか、数週間から数ヶ月のスイングトレードなのか、あるいは数年単位の長期投資なのか、ご自身の投資スタイルに合わせて戦略を考えましょう。長期投資家にとっては、優良企業の株価が下落した局面は、むしろ買い増しの好機となる可能性もあります。

- 情報収集と分析: 市場のニュースや経済指標、企業業績などの情報を継続的に収集し、客観的な分析に基づいて投資判断を行うことが重要です。信頼できる情報源を選び、一つの情報に偏らず多角的に状況を把握するよう努めましょう。

- 分散投資の重要性: 特定の銘柄やセクターに集中投資するのではなく、複数の資産クラスや地域、業種に分散投資することは、リスクを低減する上で有効な手段です。

相場は常に変動するものです。下落局面も上昇局面も市場の一部と捉え、一貫した戦略と規律ある行動を心がけることが、長期的に株式投資で成功するための鍵となります。

総括コメント

2025年3月31日の日本株式市場は、米国の景気後退懸念と関税政策への警戒感から、日経平均株価が1,500円超安と大幅に下落する厳しい一日となりました。東証プライム市場ではほぼ全面安となり、投資家のリスク回避姿勢が鮮明になりました。

今晩の米国市場の動向、特に株価の反発力や関税問題に関する新たな情報が注目されます。また、明日発表される日銀短観も、国内景気の現状認識を示す上で重要な材料となります。

注目銘柄として取り上げた三菱UFJ(8306)は、国内金利上昇期待という追い風がある一方で、世界経済の減速懸念という逆風にも晒されています。足元の業績は好調ですが、株価は市場全体の地合いに左右されやすい状況です。

明日以降の株式投資戦略としては、引き続き市場の変動要因(米金融政策、関税問題、地政学リスク、国内経済指標など)を注視しつつ、冷静な分析に基づいた判断が求められます。短期的なボラティリティの高まりに備え、リスク管理を徹底することが肝要です。不透明感の強い局面ではありますが、中長期的な視点での優良銘柄への分散投資や、下落局面での買い場探しといった戦略も有効と考えられます。

参考サイト

- 株探ニュース – 日経平均寄与度ランキング(前引け)~日経平均は大幅反落、ニトリHDが1銘柄で日経平均を約5円押し上げ: https://kabutan.jp/stock/news?code=0000&b=n202503310733

- 日本経済新聞 – 東証終値1502円安、7カ月半ぶり安値 米株安・関税懸念で: https://www.nikkei.com/article/DGXZQOFL314ND0R30C25A3000000/

- 株探ニュース – 東証業種別ランキング:全業種が下落! 下落率トップは【非鉄金属】: https://kabutan.jp/news/marketnews/?b=n202503310745

- 株探ニュース – 東京株式(大引け)=1502円安、米株急落とリスク回避で3万6000円台割れ: https://kabutan.jp/news/marketnews/?b=n202503310897

- 日本経済新聞 – グロース250は3日続落 新規上場のジグザグ初値は2030円: https://www.nikkei.com/article/DGXZQOFL315WS0R30C25A3000000/

- 日本経済新聞 – TOPIX続落、終値3.57%安の2658.73: https://www.nikkei.com/article/DGXZQOFL310HE0R30C25A3000000/

- GMO外貨 経済指標カレンダー: https://www.gaikaex.com/gaikaex/mark/calendar/index.php?date=20250331

- みんかぶ(旧KlugFX) – (詳細情報)投資部門別株式売買状況(3月第3週)=海外投資家は現先合計で5週ぶりに買い越し: https://finance.yahoo.co.jp/news/detail/8bd1987342b170faabe6e283b5c4363d54ad05a8

- みんかぶ – 投資部門別売買動向(3月第3週): 海外投資家は5週ぶり買い越し、個人は4週連続売り越し: https://s.minkabu.jp/news/4183654

- ロイター – 焦点:トランプ氏の関税、4月2日全容判明か 市場はリスクオフ継続も: https://jp.reuters.com/markets/japan/funds/MXVRWWKMAROQNOSIPBJLRU3Y44-2025-03-31/

個別銘柄(値動き・ニュース)

- 株探ニュース – <動意株・31日>(前引け)=BTM、ランド、レオクラン: https://kabutan.jp/news/marketnews/?b=n202503310359

- 株探ニュース – 話題株ピックアップ【大引け】:ドリームI、新光電工、ジーネクストなど: https://kabutan.jp/news/marketnews/?b=n202503310769

米国市場・為替・地政学リスク

- 株式新聞Web – NYダウ(2025/03/28): https://kabushiki.jp/market/indexes/DJII000000

- 株式新聞Web – NASDAQ(2025/03/28): https://kabushiki.jp/market/indexes/IXIC000000

- 株式新聞Web – S&P500(2025/03/28): https://kabushiki.jp/market/indexes/SPIX050000

- 情報整理.net – GAFAMはいつ?米国決算スケジュール(2025年3月~4月): https://johoseiri.net/usstock_kessan/

- 三井住友DSアセットマネジメント – 2025年4月の注目イベント 米国の1-3月期GDPに注目: https://www.smd-am.co.jp/market/daily/marketreport/2025/03/news250324gl/

- トレーダーズ・ウェブFX – 20日の主な要人発言(時間は日本時間): https://www.traderswebfx.jp/news/article/1105191

- ロイター – 米国株式市場=関税懸念で続落、ウクライナ和平合意への期待で… : https://jp.reuters.com/markets/us/H3TCFYFZX5MJ7J3UMIJAX2KRRA-2025-03-11/

- デロイト トーマツ – インフレと分断のリスクは続く:2025年の10大リスクシナリオ: https://www2.deloitte.com/jp/ja/pages/risk/articles/rr/risk-mm113/macroeconomy.html

- Yahoo!ファイナンス – 米国株式市場見通し:地政学リスクが重しとなり主要3指数の調整は… : https://finance.yahoo.co.jp/news/detail/f8b16b8c4d73051c8b2a79e3f0d04aa2c2e58e80

三菱UFJ(8306)関連

- 野村證券 三菱UFJフィナンシャル・グループ株価情報 (当日株価): https://quote.nomura.co.jp/nomura/cgi-bin/parser.pl?TEMPLATE=nomura_tp_kabu_01&QCODE=8306

- Yahoo!ファイナンス 三菱UFJフィナンシャル・グループ: https://finance.yahoo.co.jp/quote/8306.T

- 日本経済新聞 – 三菱UFJ銀、20年ぶり店舗新設 25年秋 大阪・箕面と都内: https://www.nikkei.com/nkd/company/article/?DisplayType=1&ng=DGXZQOUB0521Z0V00C25A3000000&nik_code=0070007

- 株探ニュース – 三菱UFJ 5%超保有(新たに報告)--新晃工業: https://s.kabutan.jp/news/n202503310529/

- IFIS株予報 三菱UFJフィナンシャル・グループ業績情報: https://kabuyoho.ifis.co.jp/index.php?action=tp1&bcode=8306&sa=report

- IFIS株予報 三菱UFJフィナンシャル・グループ理論株価: https://kabuyoho.jp/reportTarget?bcode=8306

- IFIS株予報 三菱UFJフィナンシャル・グループ レーティング情報: https://kabuyoho.ifis.co.jp/index.php?id=100&action=tp1&sa=report_pbr&bcode=8306

- 三菱UFJ信託銀行 新卒採用サイト 仕事紹介: https://www.mutbsaiyo.com/graduate/work/job.html

- みんかぶ 三菱UFJフィナンシャル・グループ アナリスト予想: https://minkabu.jp/stock/8306/analyst_consensus

- 三菱UFJフィナンシャル・グループ 業務内容・ネットワーク: https://www.mufg.jp/profile/biz_and_network/index.html

(注) 上記リンクは記事作成時点のものであり、リンク切れや内容変更の可能性があります。数値は参考資料に基づきますが、常に最新の公式情報をご確認ください。本記事は特定の銘柄の売買を推奨するものではありません。投資判断はご自身の責任において行ってください。

初心者のための用語集

- 日経平均株価:東証プライム市場に上場する主要225銘柄の平均株価を指数化したもの。日本の株式市場の動向を見る代表的な指標です。

- TOPIX(東証株価指数):東京証券取引所プライム市場に上場する全銘柄を対象に算出される株価指数。市場全体の値動きを把握する際に用いられます。

- グロース市場:成長性の高い企業や新興企業を中心に上場している市場区分。ハイリスク・ハイリターン傾向が特徴です。

- ディフェンシブ銘柄:景気の影響を受けにくい業種・企業の株式のこと。食料品や医薬品など、需要が比較的安定しているセクターが該当します。

- メガバンク:資産規模やネットワークの大きい都市銀行グループの総称。国内最大手の銀行を指し、経済への影響力が大きいのが特徴です。

- PBR(株価純資産倍率):株価が1株あたり純資産の何倍で取引されているかを示す指標。1倍を下回る場合は解散価値より割安と判断されることが多いです。

- PER(株価収益率):株価が1株あたり利益の何倍で取引されているかを示す指標。企業収益に対する株価の割高・割安を測る際に使われます。

- ROE(自己資本利益率):株主が出資した資本を使ってどれだけ利益を生み出せているかを示す指標。高いほど効率的に利益を上げていると判断されます。

- 配当利回り:株価に対する1株あたり配当金の割合。利回りが高いと投資家にとって魅力的ですが、業績や配当政策によって変動します。

- IPO(新規株式公開):企業が株式を新規に証券取引所へ上場し、一般投資家に株式を公開・売り出すこと。上場直後は値動きが激しい場合が多いです。

- 日銀短観:日本銀行が四半期ごとに実施する企業短期経済観測調査。大企業・中小企業の景況感や設備投資意欲を把握できる重要指標です。

- 雇用統計:米国の労働省が毎月発表する失業率や非農業部門雇用者数などの統計。世界の株式・為替市場に大きな影響を与えます。

- 地政学リスク:国際的な政治・軍事・外交上の緊張によって経済活動に影響を及ぼすリスクのこと。紛争や対立が深刻化すると相場の変動要因になります。

- サプライチェーン:製品やサービスが最終消費者に届くまでの一連の生産・流通のつながり。関税や貿易摩擦などの問題で混乱が生じやすい分野です。

- カタリスト:株価や市場を動かすきっかけとなる材料や出来事。好決算や政策変更など、大きな変動のトリガーになりやすい要素を指します。

おすすめの記事

本日の相場分析に役立つ関連記事をピックアップしました。株式投資戦略を立てる際の参考にどうぞ。

免責事項

本記事は情報提供を目的としたものであり、いかなる投資行動を推奨・勧誘するものではありません。記載されている情報は作成時点のものであり、正確性・完全性を保証するものではありません。相場の状況は常に変化しており、経済指標・地政学リスク・金融政策など外的要因によって、予想を大きく上回る変動が生じる可能性があります。

投資に関する最終的な判断は、読者ご自身の責任とリスク負担のもとで行ってください。本記事の内容を利用したことで生じたいかなる損害についても、執筆者および当サイト運営者は一切責任を負いかねますので、あらかじめご了承ください。投資に際しては、最新の情報収集と慎重なリスク管理を徹底することを強く推奨いたします。

無料相談

トレード戦略や資産運用について、基本的な疑問や不安はありませんか?

当ブログの著者が、最新の市場動向やリスク管理のポイントなどを踏まえた「一般的な情報」を無料でご提供いたします。短いフォーム入力でご相談いただけるので、初めての方でも気軽にご利用いただけます。

ぜひこの機会に無料相談をご活用ください!

免責事項

本資料は、一般的な情報提供のみを目的として作成されたものであり、特定の金融商品や取引に関する個別具体的な投資助言や推奨、または投資勧誘を意図するものではありません。本資料に記載されている分析や見解は作成時点のものであり、将来にわたってその正確性や有効性が保証されるものではありません。

投資判断は、ご自身の責任において行っていただくようお願いいたします。いかなる投資行動の結果についても、当方は一切の責任を負いかねますので、あらかじめご了承ください。