2025年4月1日の日本株市場を速報!日経平均は小反発ながら米関税警戒で上値重い展開。今後の株式投資戦略と注目銘柄DeNA(2432)の株価・業績・将来性を詳細に分析いたします。

Contents

はじめに

2025年4月1日の日本株市場は、前日の米国株高を受けて反発して始まったものの、明日発表予定の米国の関税政策への警戒感から上値の重い展開となりました。日経平均株価は小幅な上昇にとどまり、3万5千円台での推移となりました。この記事では、本日の日本株市場の詳細な動向、影響を与えたニュース、そして今晩の米国市場の注目点、さらには注目銘柄としてDeNA(2432)の事業内容や株価、今後の見通しまで、株式投資に役立つ情報を網羅的に深く掘り下げて解説します。この記事を通じて、読者の皆様が明日以降のトレード戦略を立てる上での一助となれば幸いです。

今日の日本株式市場の動向

本日の東京株式市場は、前日の大幅下落からの自律反発期待と、新年度入りに伴う新規資金流入への期待感から買いが先行しました。しかし、米国の保護主義的な通商政策、特に明日発表されるとされる相互関税の詳細への警戒感が根強く、積極的な買いは限定的でした。また、国内機関投資家による期初の利益確定売りも観測され、相場の上値を抑える要因となりました。

今日の主要指数をチェック

今日の主要3指数の動きを具体的な数値で見ていきましょう。

- 日経平均株価

- 始値:35,961円51銭(前日比 +343円95銭)

- 高値:36,052円54銭(前日比 +434円98銭)

- 安値:35,537円86銭(前日比 -79円70銭)

- 終値:35,624円48銭(前日比 +6円92銭, +0.02%)

- TOPIX(東証株価指数)

- 始値:2,668.69(前日比 +9.96ポイント)

- 高値:2,679.18(前日比 +20.45ポイント)

- 安値:2,653.23(前日比 -5.50ポイント)

- 終値:2,661.73(前日比 +3.00ポイント, +0.11%)

- 東証グロース市場250指数

- 始値:644.62(前日比 +7.66ポイント)

- 高値:653.00(前日比 +16.04ポイント)

- 安値:631.29(前日比 -5.67ポイント)

- 終値:636.96(前日比 +0.00ポイント, +0.00%)

日経平均は朝方に一時400円以上上昇する場面もありましたが、買い一巡後は伸び悩み、後場にはマイナス圏に沈む時間帯も見られました。結局、終値ではわずかながらプラスを確保するにとどまりました。TOPIXも同様に小幅高、グロース250指数は前日比変わらずで取引を終えました。市場全体のエネルギーを示す東証プライム市場の売買代金は4兆0669億円と、前日から減少したものの、依然として4兆円台を維持しました。

セクター別の動き

東証33業種別指数を見ると、値上がりした業種と値下がりした業種の数が拮抗しました。上昇・下落率が大きかった業種は以下の通りです。

- 上昇率トップ3業種

- その他製品:+3.20%

- 保険業:+1.42%

- 非鉄金属:+1.35%

- 下落率トップ3業種

- 電気・ガス業:-0.78%

- 食料品:-0.48%

- 水産・農林業:-0.22%

その他製品セクターの上昇が目立ちました。これは、構成銘柄である任天堂(7974)などが堅調だったことが影響していると考えられます。一方、電気・ガスや食料品といったディフェンシブセクターが売られました。期初のポートフォリオ調整の動きが出た可能性も指摘されています。

気になる個別銘柄ニュース

本日、市場で注目された個別銘柄の動きをいくつかご紹介します。

- 値上がり率上位銘柄(東証全体、終値ベース)

- エス・サイエンス(8815、東証スタンダード)は前日比変わらずストップ高で取引を終えましたが、日中の値動きで大きな変動がありました。(※参考資料は15:30時点の値下がり率上位ですが、ここでは値上がりについて言及します。14:31時点の情報も参考に記述)

- シンカ(149A、東証グロース):1,406円(+23.8%) – 詳細な材料は不明ですが、直近IPO銘柄として物色が続いている可能性があります。

- AIストーム(3719、東証スタンダード):236円(+12.4%) – 2027年12月期の営業利益目標を12億円とする中期経営計画を発表したことが好感されました。

- サンケン電気(6707、東証プライム):7,462円(+10.3%) – パワー半導体関連として、市場の関心が集まっている可能性があります。

- 値下がり率上位銘柄(東証全体、終値ベース)

- エス・サイエンス(8815、東証スタンダード):24円(-24.14%) – 値動きが非常に激しい銘柄です。材料不明ながら投機的な売買が集中した可能性があります。

- ダイナミックマッププラットフォーム(3177、東証グロース):1,181円(-19.39%) – 自動運転関連として期待されましたが、利益確定売りに押された可能性があります。

- インテグループ(192A、東証グロース):2,926円(-19.28%) – 前日引け後に発表した決算内容が市場期待に届かなかったとの見方から売りが殺到しました。

- その他注目銘柄

- HIS(9603):前日引け後の決算発表を受け、本日10.03%の大幅高となりました。旅行需要の回復期待が背景にあると考えられます。

- しまむら(8227):こちらも決算が好感され、8.66%高となりました。生活防衛意識の高まりから、低価格アパレルへの需要が続いていることが示唆されます。

個別銘柄を見ると、決算発表や中期経営計画など、個別の材料に反応する動きが目立ちました。一方で、地合いの不透明さから、利益確定売りが出やすい銘柄も見受けられました。株式投資においては、こうした個別材料と市場全体の流れの両方を見極めることが重要です。

日経平均のチャート分析

日経平均株価は2024年後半に史上最高値となる42,000円台を記録した後、明確な調整局面に入っています。現在は35,624円付近で推移しており、ピークから約15%の下落となっています。

テクニカル的に見ると、株価は全ての移動平均線(5日、25日、75日)を下回る状態となっており、短期から中期にかけての下落トレンドが確立されています。特に5日と25日の移動平均線がデッドクロスを形成し、売りシグナルを発しています。

RSIの動きに注目すると、月足チャートでは30近辺まで低下しており、売られ過ぎの状態を示しています。このレベルのRSIは通常、短期的な反発の可能性を示唆するものです。ただし、トレンドの方向性自体は依然として下向きであることに注意が必要です。

直近のチャートパターンから見える重要ポイント:

- 35,500円付近に短期的なサポートゾーンが形成されつつある

- 38,000円レベルが直近の強い抵抗線として機能している

- 75日移動平均線(現在約37,000円付近)が今後の重要な判断ポイントとなる

短期的な観点では、RSIの売られ過ぎ状態から一時的な反発の可能性もありますが、その反発が持続的な上昇トレンドに転換するかは不透明です。反発が起きた場合でも、以前の高値である40,000円台を回復するには、出来高を伴った力強い上昇が必要となるでしょう。

中期的な見通しとしては、世界的な金融環境や国内の政策動向を背景に、35,000円を割り込むようなさらなる調整の可能性も視野に入れておくべきです。ただし、長期トレンドはまだ上向きであり、大幅な調整後には新たな買い場を提供する可能性もあります。

今日の日本株式市場に影響を与えたニュース・トピックス

本日の日本株市場の動向に影響を与えたと考えられる主なニュースやトピックスをまとめました。

- 前日の大幅下落からの自律反発期待: 前日までの3営業日で日経平均が約2,000円下落していたことから、値ごろ感からの買いや、空売りの買い戻しが入りやすい状況でした。 これが朝方の株価上昇の主な要因となりました。

- 米国の関税政策への強い警戒感: 最も市場の関心を集めているのが、日本時間4月3日午前4時に発表されると報じられているトランプ政権による相互関税の詳細です。 内容次第では世界経済や貿易に大きな影響を与える可能性があるため、積極的に上値を追う動きは限られました。特に輸出関連株は上値が重い展開でした。

- 期初の益出し売り観測: 4月に入り新年度相場が始まりましたが、同時に機関投資家によるポートフォリオ調整や利益確定売りが出やすい時期でもあります。特に2024年度に大きく上昇した銀行株や防衛関連株などが売られる場面が見られました。

- 日銀短観の悪化: 取引開始前に発表された3月の日銀短観では、大企業・製造業の業況判断指数(DI)がプラス12と、前回12月調査(プラス13)から悪化し、市場予想(プラス13程度)も下回りました。 4期ぶりの悪化であり、景況感の足踏みを示す内容として、ややネガティブに捉えられました。

- 海外投資家の動向: 3月第3週(17日~21日)の投資部門別売買動向では、海外投資家が現物株と先物合計で6,982億円の大幅買い越し(5週ぶり)となったことが明らかになりました。 一方で、個人投資家は3週連続の売り越し、信託銀行も5週ぶりに売り越しており、主体別のスタンスの違いがうかがえます。今後の海外投資家の動向が市場の方向性を左右する可能性があります。

- 為替の動向: 外国為替市場では、ドル円相場が朝方の1ドル=149円後半から、午後には149円半ばへとやや円高方向に振れました。 これも輸出企業の採算懸念につながり、株価の重しとなった可能性があります。

これらの要因が複合的に絡み合い、本日の日本株市場は方向感に乏しい展開となりました。明日発表される米国の関税政策の詳細を見極めたいとの思惑が強く働いた一日と言えるでしょう。

今晩の米国株式市場の注目ポイント

今晩の米国株式市場の動向も、明日の日本株市場に大きな影響を与えます。注目すべきポイントを整理しておきましょう。

ダウ平均、S&P500、ナスダックの前日終値

まず、前日(3月31日)の米国主要3指数の終値を確認します。

- NYダウ平均株価: 42,001.76ドル(前週末比 +417.86ドル, +1.00%)

- ナスダック総合指数: 17,299.29ポイント(前週末比 -23.70ポイント, -0.14%)

- S&P500種株価指数: 5,611.85ポイント(前週末比 +30.69ポイント, +0.55%)

前日の米国市場はまちまちの展開でした。NYダウは期末要因の買いなどもあって上昇しましたが、ナスダックはハイテク株を中心に、米中貿易摩擦への懸念から売られました。S&P500は上昇したものの、1-3月期としては4.59%の下落となり、3年ぶりの四半期ベースでのマイナスとなりました。

重要経済指標やイベント予定

今晩以降、注目される米国の経済指標やイベントは以下の通りです。

- ISM製造業景況指数(3月): 日本時間 23:00発表予定。市場予想は48.5程度と、好不況の節目である50を引き続き下回る見込みですが、前月の47.8からは改善が予想されています。予想を上回るか下回るかで市場心理が変化する可能性があります。

- JOLTS求人件数(2月): 日本時間 23:00発表予定。労働市場の逼迫度合いを示す指標として注目されます。

- 米国の相互関税発表: 日本時間 4月3日(水)午前4時(米国東部時間 4月2日午後3時)に詳細が発表されると報じられています。これが最大の注目イベントであり、内容次第では市場が大きく変動する可能性があります。特に「相互関税」の対象国や品目、「特定製品への関税」の詳細が焦点となります。

- その他: 今週は4月4日(金)に3月雇用統計の発表も控えています。

これらの経済指標やイベントの結果、特にトランプ政権の関税政策の発表内容は、FRBの金融政策運営や今後の景気見通しにも影響を与えるため、注意深く見守る必要があります。

為替動向と日本株への影響

為替(ドル円相場)や地政学リスク、通商政策といった米国要因が日本株に与える影響について解説します。

- 為替(ドル円): 現在、1ドル=149円台半ばで推移しています。米国の関税政策発表を前に、リスク回避的な円買い圧力が強まる可能性もあります。円高が進行すれば、トヨタ自動車(7203)をはじめとする輸出企業の収益を圧迫し、日本株全体の下押し圧力となります。逆に、関税発表が無難な内容にとどまれば、リスクオンムードから円安が進み、株価を支える要因となるでしょう。

- 地政学リスク・通商政策: 最大のリスク要因は、やはりトランプ政権の保護主義的な通商政策です。

- 相互関税: 明日発表予定の内容が厳しければ、世界的な貿易戦争への懸念が再燃し、市場心理が急速に悪化する恐れがあります。日本も対象となる可能性は否定できません。

- 対中関税: すでに発動されている対中追加関税(合計20%)に加え、さらなる措置が取られる可能性も警戒されています。米中対立の激化は、サプライチェーンを通じて日本企業にも影響を及ぼします。

- 自動車関税: 4月3日には自動車輸入に対する25%関税の発動も予定されており、日本の自動車産業にとっては大きな脅威です。

- ウクライナ情勢: トランプ大統領によるウクライナ支援停止や、ロシアとの対話姿勢も、欧州経済やエネルギー価格を通じて間接的に影響を与える可能性があります。

- FRBの金融政策: インフレの高止まり懸念や、関税政策によるインフレ再燃リスクから、FRBの利下げ期待は後退しています。市場では年内2回の利下げがコンセンサスとなっていますが、今後の経済指標やFOMC議事録などでタカ派的な見方が強まれば、米金利上昇を通じて世界の株式市場、ひいては日本株にもマイナスの影響を与えます。

今晩の米国市場は、これらの要因を睨みながら神経質な展開となることが予想されます。特に、関税政策発表の内容とそれに対する市場の反応を注視する必要があります。

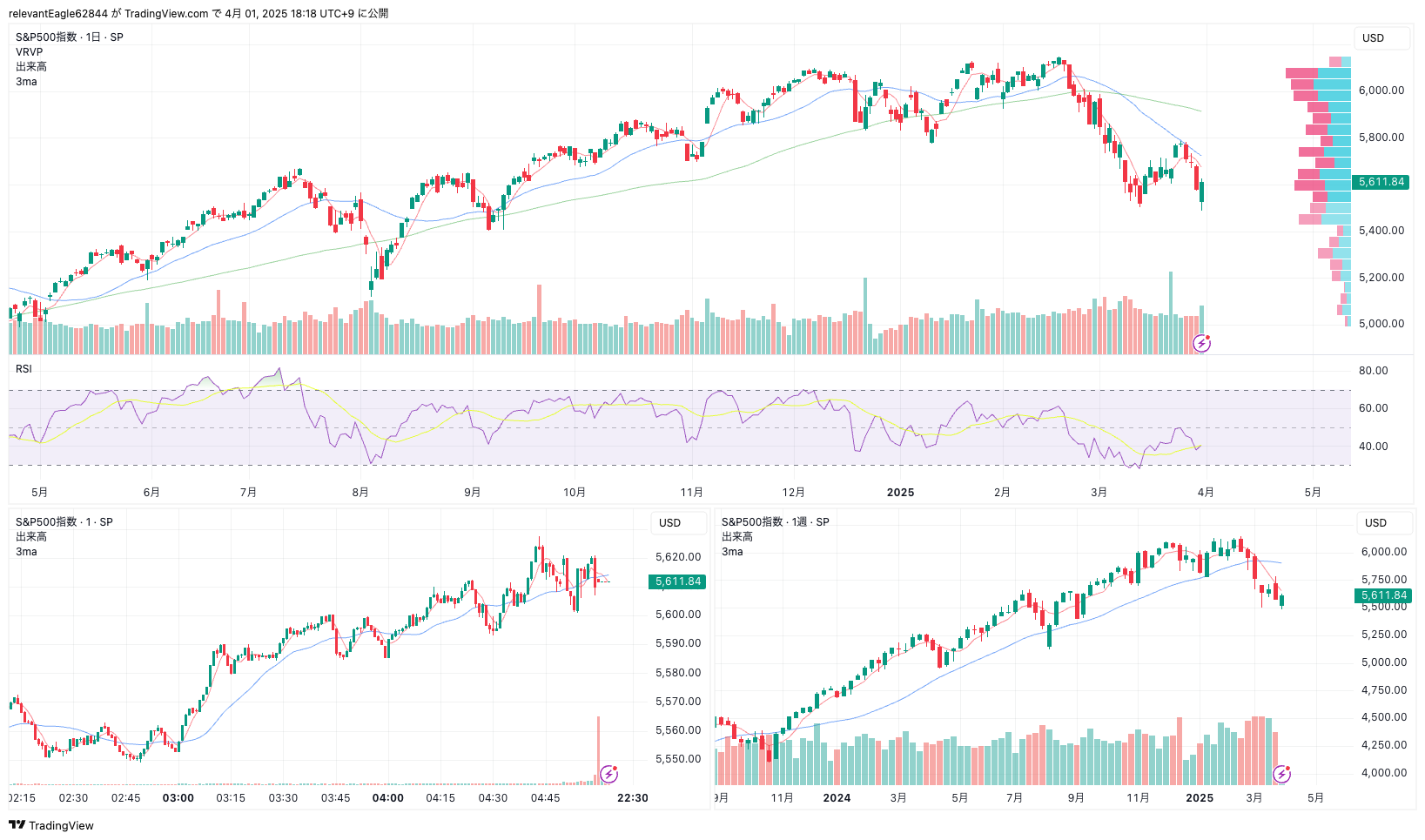

S&P500指数のチャート分析

S&P500指数は、2025年初頭に史上最高値となる約6,100ドルを記録した後、調整局面に入っています。長期チャートから見ると、2020年のコロナショック以降の上昇トレンドの延長線上にある調整と考えられます。

現在の価格(5,611.84ドル)は、、5日移動平均線が25日線を下抜けており、下落圧力が強まっています

出来高分析からは以下の特徴が見られます:

- 大きな下落時に出来高の増加が確認され、機関投資家の売りが集中

- 5,500〜5,600ドル付近に価格帯別出来高の集中があり、このレベルが当面のサポートとして機能

- 反発時の出来高は比較的小さく、上値には重い展開

直近のチャートパターンでは、3月に見られた急落後、レジスタンスラインとなっていた5,800ドルを明確に下回り、その後は5,600ドル前後でのボックス相場を形成しています。

テクニカル的な視点では、短期的な下落トレンドが続いているものの、75日移動平均線が下値サポートとして機能する可能性が高く、このライン(現在5,400ドル付近)を維持できれば、中期的に再度5,800〜6,000ドルを目指す展開も視野に入ります。逆に、この重要サポートを割り込むと、更なる下落リスクが高まるでしょう。

注目銘柄:DeNA(2432)

さて、本日の注目銘柄として、インターネットサービス大手のDeNA(2432)を取り上げます。ゲーム事業を主力としながら、スポーツ、ライブストリーミング、ヘルスケアなど多角的な事業展開を行っている企業です。

事業内容

DeNA(2432)は、モバイルゲームの開発・運営で成長を遂げた企業ですが、現在は以下の主要セグメントで事業を展開しています。

- ゲーム事業: スマートフォン向けゲームアプリの開発・配信が中心。『Pokémon Trading Card Game Pocket』などのヒットタイトルも保有。IP(知的財産)を活用した共同開発も得意としています。

- スポーツ事業: プロ野球球団「横浜DeNAベイスターズ」の運営。球場運営やグッズ販売、ファンクラブ運営なども含みます。地域密着型の経営で人気を集めています。

- ライブストリーミング事業: ライブ配信アプリ「Pococha(ポコチャ)」やバーチャルライブ配信アプリ「IRIAM(イリアム)」を提供。ライバー(配信者)とリスナー(視聴者)をつなぐプラットフォームを運営しています。

- ヘルスケア・メディカル事業: 健康増進サービス「kencom(ケンコム)」や遺伝子検査サービスなどを展開。近年注力している分野の一つです。

- 新規事業・その他: 上記以外の新規領域への投資や、EC関連サービスなども手掛けています。

このように、ゲームという収益の柱を持ちつつ、複数の事業ポートフォリオを構築しているのがDeNA(2432)の特徴です。

企業概要・業績

DeNA(2432)の基本的な企業情報と直近の業績を見てみましょう。(数値は2025年4月1日終値時点、または最新の決算情報に基づく)

- 市場:東証プライム

- 時価総額:4,170億円

- 発行済株式数:122,145,545株

- 株価:3,414円(前日比 -96円, -2.74%)

- 売買単位:100株

- PER(株価収益率):(会社予想非開示のため算出不可)

- PBR(株価純資産倍率):1.66倍

- ROE(自己資本利益率):-13.31%(前期実績)

- 自己資本比率:62.3%

- 配当利回り:(未定)

直近業績(2025年3月期 第3四半期累計:2024年4月~12月)

- 売上収益:1,167億27百万円(前年同期比 +12.1%)

- 営業利益:209億79百万円(前年同期は276億26百万円の損失)

- 親会社株主に帰属する四半期純利益:157億55百万円(前年同期は31,233百万円の損失)

2025年3月期は、第3四半期時点で大幅な増収、そして営業利益・純利益ともに黒字転換を果たしており、業績は好調に推移しています。これは主に、ゲーム事業における新規タイトル『Pokémon Trading Card Game Pocket』の貢献が大きいとされています。 このタイトルは2024年10月のリリース以降、全世界で6,000万ダウンロードを突破する大ヒットとなっています。 また、スポーツ事業も横浜DeNAベイスターズの観客動員数増加などにより好調です。 一方、ライブストリーミング事業は収益性重視の運営への転換を進めており、コスト最適化を図っています。

2025年3月期通期の会社予想は「合理的な数値の算出が困難」として非開示ですが、売上収益は増収、Non-GAAP営業利益は増益(黒字化)を見込んでいます。アナリスト予想では、売上高1,555億円、純利益184億円程度が見込まれています。

株価推移

本日のDeNA(2432)の株価は以下の通りです。

- 始値:3,535円

- 高値:3,573円

- 安値:3,400円

- 終値:3,414円

- 出来高:20,017,900株

本日は前日比で2.74%の下落となりました。直近の株価を見ると、2月25日に年初来高値4,093円をつけた後は調整局面に入っており、本日の下落で3,400円台まで値を下げています。 出来高は2,000万株を超え、商いは活況でした。これは信用倍率が5.04倍(3月21日時点)とやや高めであることも影響しているかもしれません。短期的な過熱感からの利益確定売りが出やすい状況とも言えます。

今後の見通しやリスク要因

DeNA(2432)の今後の見通しと、投資する上でのリスク要因について考察します。

- ポジティブ要因:

- ゲーム事業の成長持続期待: 『Pokémon Trading Card Game Pocket』のヒットが継続し、収益を牽引することが期待されます。今後投入される新規タイトルへの期待感もあります。

- スポーツ事業の安定性: 横浜DeNAベイスターズは安定した人気を誇り、観客動員数も堅調です。スタジアム周辺の再開発なども含め、地域経済への貢献と収益拡大が期待されます。

- ライブストリーミング事業の収益改善: コスト最適化と収益性重視の運営方針転換が奏功すれば、利益貢献度が高まる可能性があります。

- 株主還元への期待: 会社は資本効率の向上を重視する方針を示しており、今後の増配や自社株買いといった株主還元策への期待も高まります。アナリストの目標株価も引き上げられており、中長期的な成長期待は高いと言えます。

- リスク要因:

- ゲーム事業のヒット依存: 特定のヒットタイトルへの依存度が高まると、そのタイトルの人気が落ち込んだ際の業績への影響が大きくなります。継続的なヒット創出が課題です。

- ライブストリーミング市場の競争激化: 国内外で競合サービスが多く、ユーザー獲得・維持競争は激化しています。規制強化の動きなどもリスクとなり得ます。

- ヘルスケア事業の収益化: ヘルスケア・メディカル事業はまだ投資フェーズであり、赤字が続いています。今後、いかに収益化を実現していくかが課題です。

- 外部環境の変化: スマートフォンOSのプライバシーポリシー変更や、各国の法規制などが事業に影響を与える可能性があります。

短期的な戦略としては、現在の株価は高値から調整しており、押し目買いの好機と見ることもできます。しかし、信用買い残が多いことや、市場全体の地合いが不安定なことから、さらなる下落リスクにも注意が必要です。3,400円付近のサポートラインを維持できるかが目先の焦点となります。

中長期的な戦略としては、同社が掲げる2027年3月期のNon-GAAP営業利益150億円達成に向けた各事業の進捗を見守るスタンスが有効でしょう。ゲーム事業の持続的な成長、スポーツ事業の安定性、ライブストリーミング事業の収益改善が確認できれば、株価の再上昇も期待できます。ポートフォリオの一角として、成長性を期待して保有する価値はあると考えられます。ただし、上記のリスク要因も念頭に置き、投資判断を行うことが重要です。

DeNA(2432)のチャート分析

DeNAの株価は2024年下期から2025年初頭にかけて急激な上昇相場を形成し、長期間の停滞を打破して4000円台に到達しました。しかし、現在は明確な調整局面に入っています。

直近のチャートを見ると、株価は5日・25日・移動平均線をすべて下回る状態となっており、短期的な下落トレンドが鮮明になっています。特に5日移動平均線が25日線を下抜けるデッドクロスが形成され、売り圧力が強まっていることを示唆しています。

RSIを確認すると、70を超える過熱状態から急速に下落し、現在は50を下回る水準まで低下。この急激なRSIの下落は、買いエネルギーの枯渇を示しています。ただし、短期的には30近辺まで下落して、一時的な反発の可能性も視野に入れるべきでしょう。

出来高分析からは以下の特徴が読み取れます:

- 上昇局面での出来高増加と下落局面での出来高減少というパターン

- 価格帯別出来高を見ると、3500円前後に厚い出来高の壁が形成されている

- 直近の下落局面では比較的軽い出来高で推移しており、まだ本格的な投げ売りには至っていない

テクニカル的な観点では、短期・中期ともに下落トレンドの初期段階にあると判断できます。目先の下値サポートは3300円付近に位置していますが、そのレベルを割り込むと3000円台前半まで調整が進む可能性があります。

一方で、長期チャートから見ると、この調整が完了した後の再上昇の可能性も否定できません。特に75日移動平均線が今後のサポートラインとして機能するかどうかが、中期的な方向性を見極める重要なポイントとなるでしょう。

明日以降の戦略とまとめ

最後に、明日以降の株式投資戦略と、本日の市場のまとめについて述べます。

明日以降の注目指標発表予定

- 4月2日(水):

- 米国:ADP雇用統計(3月)

- 米国:ISM非製造業景況指数(3月)

- 4月3日(木):

- 米国:相互関税・特定製品への関税 詳細発表(日本時間 午前4時予定) ← 最重要!

- 日本:サービス業PMI(3月改定値)

- 米国:新規失業保険申請件数

- 4月4日(金):

- 米国:雇用統計(3月) ← 重要!

特に、日本時間4月3日早朝に発表される米国の関税政策の詳細は、市場の雰囲気を一変させる可能性を秘めています。内容をしっかりと確認する必要があります。また、週末の米国雇用統計も、金融政策の方向性を占う上で極めて重要です。

投資家へのアドバイス

- 米国の関税発表までは様子見姿勢も一考: 明日の関税発表という大きなイベントを控えているため、積極的にポジションを傾けるのはリスクが高いかもしれません。発表内容を見極めてから行動しても遅くはないでしょう。

- 押し目買いの好機を探る: もし関税発表の内容が市場の懸念ほど厳しくなく、相場が落ち着きを取り戻すようであれば、今回の調整局面は優良株を安く仕込む好機となる可能性もあります。DeNA(2432)のような成長期待株や、高配当株などに注目するのも良いでしょう。

- リスク管理の徹底: 不確実性が高い局面では、損失を限定するための逆指値注文を活用するなど、リスク管理を徹底することが肝要です。保有ポジションの整理や、資金管理の見直しも検討しましょう。

- 分散投資を心がける: 特定のセクターや銘柄に集中投資するのではなく、複数の資産クラスや地域、業種に分散投資することで、リスクを低減することができます。

総括コメント

本日の日本株市場は、前日の大幅安からの反動で始まったものの、米国の関税政策発表を目前に控えた強い警戒感から上値の重い、方向感に欠ける一日となりました。日経平均はかろうじてプラス圏を維持しましたが、市場参加者の様子見ムードが色濃く反映されたと言えるでしょう。

個別では、決算や中期経営計画などの材料が出た銘柄が物色される一方、利益確定売りに押される銘柄も見られました。注目銘柄として取り上げたDeNA(2432)は、好調な業績を背景に中長期的な成長期待は高いものの、足元では調整局面が続いています。

明日はいよいよ米国の関税政策の詳細が発表されます。この内容次第で、市場のムードは大きく変わる可能性があります。不透明な状況は続きますが、冷静に情報を分析し、リスク管理を徹底しながら、株式投資のチャンスを探っていきましょう。

参考リンク一覧

- 日本市場関連

- ロイター – 午前の日経平均は反発、自律反発期待の買い 米関税警戒し伸び悩み (2025/4/1): https://jp.reuters.com/markets/japan/funds/XKUPJTQG3VMXFBUI5H4BKTDR7M-2025-04-01/

- 日本経済新聞 – 日経平均大引け 小反発 6円高の3万5624円 (2025/4/1): https://www.nikkei.com/article/DGXZQOFL015XK0R00C25A4000000/

- みんかぶ – 東証グロース市場250指数先物概況:投資家心理悪化し続落 (2025/4/1): https://minkabu.jp/news/4188432

- トレーダーズ・ウェブ – 東証業種別ランキング (2025/4/1): https://www.traders.co.jp/market_jp/sector_ranking/

- 松井証券 – 今日の値上がり/値下がり銘柄 (2025/4/1): https://finance.matsui.co.jp/news/436198/index

- ロイター – 日経平均4日ぶり反発、米関税発表控え方向感欠く (2025/4/1): https://jp.reuters.com/markets/japan/funds/YVNNUYG5NZNO3OKBTCSCWYVR2E-2025-04-01/

- ロイター – 海外投資家、日本株を5週ぶり買い越し 3月第3週 (2025/3/27): https://jp.reuters.com/markets/japan/funds/M7ZFZFCOXJNYDDWA5UUI2H5T6A-2025-03-27/

- みんかぶ – 決算マイナス・インパクト銘柄 (2025/4/1): https://minkabu.jp/news/4188301

- 米国市場・地政学リスク関連

- 株探ニュース – NY株式:米国株式市場はまちまち、期末要因の買いが下支え (2025/4/1): https://kabutan.jp/news/marketnews/?b=n202504010223

- IG証券 – S&P500種株価指数:1-3月期は4%超下落、高関税への不透明感などで (2025/4/1): https://www.ig.com/jp/news-and-trade-ideas/sp500-drops-by-4-percent-in-q1-amid-uncertainty-from-high-tariff-250401

- 情報整理.net – 【米国株】決算スケジュール一覧: https://johoseiri.net/usstock_kessan/

- 経済産業研究所(RIETI) – トランプ政権が生み出す貿易政策を巡る多大な不確実性 (2025/3/23): https://www.rieti.go.jp/jp/special/special_report/222.html

- 時事通信エクイティ – FEDウォッチ (FRB、年内2回の利下げ予想で不変): https://equity.jiji.com/fed_boj_watch/o/1020

- ロイター – トランプ氏、対ウクライナ軍事支援を一時停止 首脳会談の衝突受け (2025/3/4): https://jp.reuters.com/world/ukraine/NAFYBSQ6CFMBBK4JETKH7GRXGM-2025-03-04/

- DeNA(2432)関連

- Yahoo!ファイナンス – DeNA(2432): https://finance.yahoo.co.jp/quote/2432.T

- DeNA公式サイト – ニュースリリース (2025年): https://dena.com/jp/news/2025/

- DeNA公式サイト – IR資料(2025年3月期第3四半期決算説明会資料): https://www.irwebcasting.com/20250207/1/d5f3371877/media/presentation.pdf

- みんかぶ – DeNA(2432) アナリスト予想: https://minkabu.jp/stock/2432/analyst_consensus

- 株予報Pro – DeNA(2432): https://kabuyoho.jp/report?bcode=2432

- Gamebiz – DeNA、『ポケモンTCGポケット』がリリースから約5ヶ月で世界累計6000万DL突破! (2025/3/15): https://gamebiz.jp/news/398327

- FISCO – 企業情報 DeNA(2432): https://web.fisco.jp/platform/companies/0243200

※上記リンクは執筆時点でのものです。リンク切れの際はご容赦ください。

※本記事は特定の銘柄の売買を推奨するものではありません。投資に関する最終決定はご自身の判断と責任において行ってください。

初心者のための用語集

- 日経平均株価:東京証券取引所プライム市場に上場する主な225銘柄の平均株価を指数化したもの。日本株式市場の代表的な指標として用いられる。

- TOPIX(東証株価指数):東京証券取引所プライム市場全銘柄を対象に時価総額加重方式で算出される株価指数。日経平均株価と並ぶ日本株の重要指標。

- グロース250指数:東証グロース市場に上場する銘柄のうち、代表的な企業250社を対象とする指数。成長性の高い新興企業の動向を示す。

- 出来高:ある銘柄や市場全体で取引された株数のこと。売買の活発度を把握する目安になる。

- ディフェンシブ:景気の影響を受けにくい業種や銘柄のこと。食料品や医薬品などのように需要が安定している分野が該当し、不況時にも値動きが比較的安定しやすい。

- 自律反発:急激に下落した相場や銘柄が、短期的に反動で上昇すること。需給バランスの偏りが修正されることで一時的に買い戻される現象。

- 米国雇用統計:米国労働省が毎月発表する雇用の指標。非農業部門雇用者数や失業率などが含まれ、世界の金融市場に大きな影響を与える。

- EPS(Earnings Per Share):1株当たりの純利益を指す指標。企業の収益力を測る際に用いられる。

- PER(株価収益率):株価が1株当たり利益の何倍になっているかを示す指標。低いほど割安、高いほど成長期待があるとされる。

- PBR(株価純資産倍率):株価が1株当たり純資産の何倍かを示す指標。一般に1倍を下回ると純資産より株価が低い状態とされる。

- ROE(自己資本利益率):株主が出資した自己資本に対してどれくらいの利益を上げているかを示す指標。高いほど効率的に利益を生み出している。

- ROI(投資利益率):投資金額に対して得られた利益の割合を示す指標。資金の投入に対してどれだけのリターンがあるかを確認する際に用いられる。

- 利回り:投資額に対して得られる収益(配当や金利など)の割合。株式投資では配当利回りが代表的。

- 信用倍率:信用取引での買い残と売り残の比率。数値が高いと買い残が多く、需給の偏りがあることを示す。

- セクター:同じ業種や同じ分野に属する銘柄群を指す。東証33業種などでまとめて分析することが多い。

- プライム市場:東京証券取引所の最上位区分。流動性や企業規模など一定の上場基準を満たす企業が属する。

- FOMC(連邦公開市場委員会):米国の中央銀行であるFRBが金融政策を決定する会合。政策金利の変更など世界経済に大きな影響を及ぼす。

- 為替相場:異なる通貨の交換レートを表す市場。株価と同様に世界の経済指標や地政学リスクで変動し、日本企業の輸出採算などにも影響を与える。

- ポジション管理:保有する銘柄や投資額のリスクをコントロールすること。相場状況に応じて買い増しや売却などを検討する。

- カタリスト:株価を上昇(あるいは下落)させる材料やきっかけとなるニュースやイベントのこと。業績上方修正や新製品発表などが該当。

- ボラティリティ:価格の変動幅や変動率のこと。値動きが大きいほどボラティリティが高いと表現され、リスクとも関係が深い。

おすすめの記事

本日の相場分析に役立つ関連記事をピックアップしました。株式投資戦略を立てる際の参考にどうぞ。

免責事項

本記事は情報提供を目的としたものであり、いかなる投資行動を推奨・勧誘するものではありません。記載されている情報は作成時点のものであり、正確性・完全性を保証するものではありません。相場の状況は常に変化しており、経済指標・地政学リスク・金融政策など外的要因によって、予想を大きく上回る変動が生じる可能性があります。

投資に関する最終的な判断は、読者ご自身の責任とリスク負担のもとで行ってください。本記事の内容を利用したことで生じたいかなる損害についても、執筆者および当サイト運営者は一切責任を負いかねますので、あらかじめご了承ください。投資に際しては、最新の情報収集と慎重なリスク管理を徹底することを強く推奨いたします。

無料相談

トレード戦略や資産運用について、基本的な疑問や不安はありませんか?

当ブログの著者が、最新の市場動向やリスク管理のポイントなどを踏まえた「一般的な情報」を無料でご提供いたします。短いフォーム入力でご相談いただけるので、初めての方でも気軽にご利用いただけます。

ぜひこの機会に無料相談をご活用ください!

免責事項

本資料は、一般的な情報提供のみを目的として作成されたものであり、特定の金融商品や取引に関する個別具体的な投資助言や推奨、または投資勧誘を意図するものではありません。本資料に記載されている分析や見解は作成時点のものであり、将来にわたってその正確性や有効性が保証されるものではありません。

投資判断は、ご自身の責任において行っていただくようお願いいたします。いかなる投資行動の結果についても、当方は一切の責任を負いかねますので、あらかじめご了承ください。