ドル円相場をファンダメンタルズとテクニカル両面から徹底分析。最新ニュース(トランプ関税、米スタグフレーション懸念)と注目指標を解説。FXデイトレ・スイングトレーダー向けに具体的なトレンドフォロー戦略、エントリー/損切り/利確ポイントを提示。150円を巡る攻防と今後の見通しは?

Contents

この記事から得られるメリット

FXトレーダーや個人投資家の皆様、おはようございます。

今日のドル円相場、どう動くか気になりますよね。「どの価格帯を意識すればいいの?」「具体的なトレード戦略は?」「リスクは何?」といった疑問をお持ちではないでしょうか。

この記事では、最新のファンダメンタルズ情報と詳細なテクニカル分析に基づき、今日のドル円FXトレードで必要な情報を網羅的に解説します。デイトレードから2週間程度のスイングトレードを想定したトレンドフォロー戦略を中心に、具体的な売買シナリオ(エントリーポイント、損切りライン、利確目標)を明確に提示します。

この記事を読むことで、あなたは以下のメリットを得られます。

- 今日のドル円相場の重要な価格帯や注目すべき経済イベントを把握できる。

- 具体的な売買シナリオを知り、ご自身のトレード戦略のヒントを得られる。

- リスク管理のポイントを理解し、想定外の値動きに備えることができる。

今日のドル円相場は、先週末に151円台から反落し、心理的節目である150円を維持できるかどうかが焦点となりそうです。テクニカル的には短期的な下落トレンドへの転換を示唆する動きも見られ、戻り売り戦略が意識されやすい局面かもしれません。ただし、トランプ大統領の関税政策や月末・月初・年度末要因、重要経済指標の発表も控えており、予期せぬ変動にも注意が必要です。

今日の結論・注目ポイント(2025年3月31日)

- ファンダメンタルズ:トランプ大統領の自動車追加関税(4月3日発動予定)への警戒感、米スタグフレーション懸念、月末・期末・年度末に伴うフローに注目。本日・明日は日米の重要経済指標(日銀短観、米ISM製造業景況指数)発表あり。

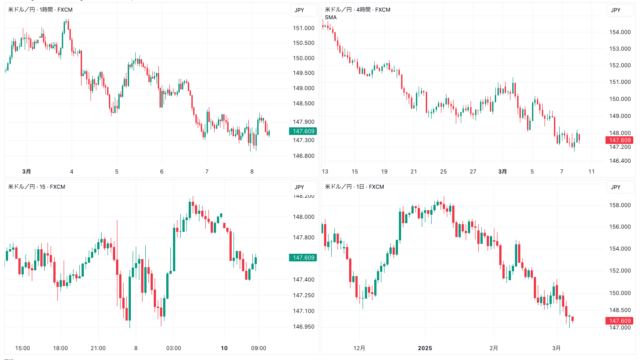

- テクニカル:週足は上ヒゲで上値の重さを示唆。日足は151円手前で反落し陰線引け。20日移動平均線(約149円台半ば)がサポートとなるか、割り込むかが焦点。4時間足ではダブルトップ形成の可能性があり、短期的な下落トレンドへの転換を示唆。1時間足では20MAと80MAのデッドクロスが迫る。

- 重要価格帯:

- レジスタンス:150.00円(心理的節目)、150.30円(1時間足短期レジスタンス候補)、150.80円(オプション売りオーダー観測)、151.20円(直近高値付近)、151.28円(200日移動平均線)

- サポート:149.50円付近(日足20MA、4時間足トレンドライン)、149.10円、148.70-80円(日足重要水平線、ショート利確目標候補)、148.46円(日足10MA)

- トレード戦略:基本はトレンドフォロー(戻り売り)を想定。150.00円付近への戻りを待ち、上値の重さを確認してからのショートエントリーを検討。損切りは150.30円超え、利確目標は148.80円付近。ロングは150.00円を明確に上抜け、サポートとして機能することを確認してから検討(サブシナリオ)。

- リスク:トランプ関税の詳細発表、日米経済指標の結果次第での急変動、要人発言、地政学リスク。

ファンダメンタルズ分析:トランプ関税と米経済指標に警戒

過去24時間および本日・明日のドル円相場に影響を与えうる主要なファンダメンタルズ要因を整理します。

最新ニュース(過去24時間以内の発表)

- 【高影響度】トランプ大統領、全輸入車に追加関税25%発動を決定 (4月3日から)

- 発表時刻:2025年3月30日 23:30 (日本時間)

- 出典元:福島テレビ (https://www.kfb.co.jp/news/ann/index.php?category=4&id=000414664)

- 要点:乗用車は現行2.5%→27.5%、トラックは25%→50%へ大幅引き上げ。日本の自動車産業(年6兆円超輸出)への打撃が懸念され、リスク回避の円高要因となる可能性。ただし、関税によるインフレ圧力上昇→米利下げ遅延観測によるドル高要因との見方も交錯。

- 市場への影響:不透明感が非常に高く、ドル円の方向性を左右する最重要要因の一つ。市場は詳細な内容や各国の反応を注視。短期的にはリスク回避の円買いが優勢になる可能性も、長期的にはドル高要因となる可能性も指摘されている。

- 【中~高影響度】米国のスタグフレーション懸念強まる

- 発表時刻:2025年3月30日

- 出典元:IG証券 (https://www.ig.com/jp/news-and-trade-ideas/usdjpy-braces-for-us-dollar-depreciation-and-await-us-ism-and-jo-250330)

- 要点:3月は米ドル安優勢。米金利低下と利下げ期待の高まりが背景。今週発表される経済指標(特にISM製造業景況指数)でスタグフレーション懸念がさらに強まれば、ドル円の下落要因に。

- 市場への影響:米国の金融政策見通しに直結するため、ドル円の基調判断に影響。

- 【中影響度】先週末のドル円は乱高下、期末要因も影響

- 発表時刻:2025年3月29日

- 出典元:外為どっとコム (https://www.gaitame.com/media/entry/2025/03/29/103000)

- 要点:150.942円まで上昇後、弱い米指標で149.548円へ下落。その後、期末のドル買いやトランプ関税報道で151.207円まで再上昇するなど不安定な値動き。

- 市場への影響:短期的なボラティリティの高さを示唆。方向感が出にくい可能性。

- 【低~中影響度】月末・四半期末・年度末要因

- 発表時刻:2025年3月30日

- 要点:本日(3月31日)は期末最終営業日。機関投資家の決算対策やポジション調整に伴う実需のフロー(特にロンドンフィキシング前後)が相場を動かす可能性。先週末には期末関連のドル買いも観測された。

- 市場への影響:一時的な需給要因だが、短期的な価格変動を引き起こす可能性あり。

本日・明日の注目経済指標・イベント

本日から明日にかけて、以下の経済指標やイベントが予定されており、ドル円相場に影響を与える可能性があります。特に日銀短観と米ISM製造業景況指数は市場の注目度が高く、結果次第では大きな変動要因となり得ます。

- 2025年3月31日(月)

- 08:50 日本 鉱工業生産指数(速報値) (影響度:中)

- 08:50 日本 銀行貸出金利 (影響度:低)

- 14:00 日本 建設工事受注 (影響度:低)

- 14:00 日本 新設住宅着工 (影響度:低)

- 終日:月末・四半期末・年度末最終日 (影響度:中)

- 2025年4月1日(火)

- 終日:新年度入りに伴う本邦実需フロー観測 (影響度:中)

- 08:30 日本 失業率・有効求人倍率 (影響度:中)

- 08:50 日本 日銀短観(大企業製造業DIなど) (影響度:高)

- 10:45 中国 Caixin製造業PMI (影響度:中)

- 12:30 オーストラリア RBA政策金利発表 (影響度:中)

- 23:00 米国 ISM製造業景況指数 (影響度:高)

(経済指標カレンダー出典:時事エクイティ, JTG証券, 北辰物産株式会社)

ファンダメンタルズ分析のまとめ

トランプ大統領の関税政策という大きな不確定要素が市場の重しとなっています。実施内容や各国の対抗措置によっては、リスク回避的な円買いが強まる可能性があります。一方で、関税によるインフレ懸念が米国の利下げ期待を後退させ、ドルを支える可能性も否定できません。

また、米国のスタグフレーション懸念もくすぶっており、今週発表されるISM製造業景況指数などの経済指標が弱い結果となれば、ドル売り圧力が強まるでしょう。

本日は月末・期末・年度末の最終日であり、実需筋のフローが相場を動かす可能性があります。明日は新年度入りに加え、日銀短観と米ISM製造業景況指数という重要指標の発表が控えており、相場の変動性が高まることが予想されます。

これらの要因を踏まえると、ドル円相場は引き続き神経質な展開が予想され、方向感を見極めるのが難しい状況と言えます。突発的なニュースや指標結果に十分注意が必要です。

テクニカル分析:151円の壁は厚い?下落トレンド転換の兆候も

週足から1時間足までのマルチタイムフレーム分析で、現在のドル円相場のテクニカル的な状況を確認します。

週足分析:上値の重さを示唆、三角持ち合い形成中

- 先週のローソク足は長い上ヒゲを形成して引けました。これは151円台での上値の重さ、売り圧力の強さを示唆しています。

- 80週移動平均線(80MA)がきれいにレジスタンスとして機能しているように見えます。

- 現在、高値と安値を切り下げるラインと切り上げるラインに挟まれた三角持ち合いの形状を形成中です。

- 今後、この三角持ち合いを下抜けるか、再度上値を試すかが注目されます。日経平均株価の下落基調などを考慮すると下方向への意識も高まりますが、200週移動平均線(200MA)は依然として上向きであり、長期的な上昇トレンドが完全に崩れたわけではありません。

日足分析:151円手前で反落、20MAがサポートなるか

- 先週後半、注目されていた151円の手前(高値151.207円)で明確に反落し、金曜日には大きな陰線をつけて取引を終えました。

- 短期的な上昇の勢いが削がれ、再度下落トレンドに戻る可能性が出てきています。

- ただし、20日移動平均線(20MA、現在149.50円付近)はまだ上向きを維持しており、ここがサポートとして機能する可能性があります。

- 現在は上値の200日移動平均線(200MA、約151.28円)と下値の20MAに挟まれたレンジでの推移となる可能性も考えられます。

- 下方向の重要なポイントは、過去に意識された水平線である148.725円付近です。ここを明確に割り込むと、下落が加速する可能性があります。逆に、20MAでサポートされ反発すれば、再度上昇トレンドへの回帰も視野に入ります。

4時間足分析:ダブルトップ形成?短期下落トレンド入りか

- 4時間足チャートを見ると、151円台前半で2つの高値をつけ(ダブルトップ)、ネックライン(150円台半ば)を割り込んできたように見えます。これは典型的なトレンド転換パターンであり、短期的な下落トレンドへの移行を示唆しています。

- 金曜日の下落で、短期(20MA)・中期(80MA)・長期(200MA)の全ての移動平均線を下抜けており、下方向への勢いを感じさせます。

- 現在は、直近安値を結んだサポートライン(斜線)と日足の20MA(149.50円付近)が意識される水準です。ここを下にブレイクすると、下落が一段と進む可能性が高まります。

1時間足分析:デッドクロス目前、戻り売り優勢か

- 1時間足では、短期の20MAと中期の80MAがデッドクロス(短期線が中期線を下抜ける売りサイン)を形成寸前です。

- 金曜日の下落後、現在は149円台後半でやや値を戻していますが、上値は重い印象です。

- 心理的節目である150.00円が目先のレジスタンスとして意識されそうです。

テクニカル分析のまとめ

複数の時間足で上値の重さと下落トレンドへの転換を示唆するサインが見られます。特に4時間足でのダブルトップ形成の可能性や、主要な移動平均線を下抜けている点は、短期的に売り(ショート)目線を強める要因です。

ただし、日足の20MAや4時間足のサポートライン(149.50円付近)が控えており、ここを明確に下抜けるまでは断定できません。また、週足レベルではまだ上昇の可能性も残っています。

150.00円を回復できるか、それとも149.50円を割り込むかが、今日の方向性を占う上で重要なポイントとなりそうです。

今日の売買シナリオ:トレンドフォロー(戻り売り)戦略を中心に

上記のファンダメンタルズ分析とテクニカル分析に基づき、デイトレード~2週間程度のスイングトレードを想定した具体的な売買シナリオを提示します。基本戦略は、短期的な下落トレンドへの転換の可能性を踏まえたトレンドフォロー(戻り売り)です。

メインシナリオ:ショート(戻り売り)戦略

- 根拠:

- 4時間足でダブルトップ形成の可能性、主要MA下抜け。

- 1時間足で20MA/80MAデッドクロス寸前。

- 日足で151円手前から反落し、陰線引け。

- ファンダメンタルズ面での不透明感(トランプ関税リスク)。

- エントリーポイント:

- 150.00円付近への戻りを待つ。

- 1時間足レベルで、150.00円付近やデッドクロスしたMA(20MA/80MA)がレジスタンスとして機能し、再度下落に転じる動き(例:上ヒゲ、ダブルトップ、下落ブレイク)を確認してからエントリー。

- 具体的な価格帯:149.80円~150.10円 ゾーンでのプライスアクションに注目。

- 損切りライン:

- 150.30円超えに設定。

- 150.00円の心理的節目と、1時間足の短期的なレジスタンス候補の上。

- 利確目標:

- 第1目標:149.10円付近

- 第2目標:148.80円付近(日足の重要水平線148.725の少し手前)

- 勢いよく下落する場合は、一部利益確定後、ストップを引き下げて利益を伸ばす戦略も有効。148.80円までの抵抗帯でのプライスアクションを見ながら判断。

- リスクリワードレシオ:

- エントリー149.90円、損切り150.30円(リスク0.4円)、利確目標148.80円(リワード1.1円)の場合、約1:2.75。

- 代替プラン:

- 150円まで戻らずに下落した場合:149.50円(日足20MA/4時間足サポートライン)割れを待って、ブレイクアウトで追随ショート。ただし、下値でのエントリーとなるため、損切りは浅めに設定(例:149.80円付近)。利確目標は同様。

サブシナリオ:ロング(押し目買い)戦略

- 根拠:

- 日足20MAや4時間足サポートライン(149.50円付近)で反発する可能性。

- 週足レベルではまだ上昇トレンド継続の可能性も残る。

- エントリーポイント:

- 1時間足レベルで、20MA/80MAのデッドクロスが否定される(ゴールデンクロスに転じるなど)。

- 4時間足のサポートライン(斜線)や日足20MA(149.50円付近)で明確に反発し、150.00円を再度上抜ける。

- 150.00円がサポートとして機能すること(レジサポ転換)を確認してからエントリー。

- 具体的な価格帯:150.05円~150.20円 でのサポート確認後。

- 損切りライン:

- 149.90円割れに設定。

- 150.00円の心理的節目の少し下。

- 利確目標:

- 151.00円~151.20円付近(直近高値圏)

- リスクリワードレシオ:

- エントリー150.10円、損切り149.90円(リスク0.2円)、利確目標151.10円(リワード1.0円)の場合、1:5。ただし、達成確率はショートシナリオより低いと想定。

- 注意点:

- あくまでサブシナリオであり、現状は下落バイアスが強い。

- 4時間足でのダブルトップ形成が意識されているため、利確目標到達前に再度下落に転じる可能性が高い。深追いはせず、早めの利確を心がけることが重要。

リスク管理・注意点:重要指標と突発ニュースに備える

今日のドル円FXトレードにおいては、以下のリスク要因と注意点を念頭に置き、適切なリスク管理を行うことが重要です。

- トランプ関税政策の不確実性:4月3日の発動に向けて、詳細な内容や各国の反応に関する報道で相場が大きく変動するリスクがあります。続報には常に注意を払いましょう。

- 重要経済指標発表時の急変動:本日・明日は日米で重要経済指標(日銀短観、米ISM製造業景況指数など)の発表が相次ぎます。

- 発表前後はボラティリティ(価格変動率)が急上昇し、スプレッド(売値と買値の差)が拡大する傾向があります。

- スリッページ(注文価格と約定価格のずれ)が発生しやすくなるため、成行注文ではなく、指値・逆指値注文を活用する場合でも、想定外の価格で約定するリスクがあります。

- 可能であれば、指標発表前後の時間帯はポジションを持たない、またはポジションサイズを小さくするなどの対策が賢明です。

- 月末・期末・年度末フロー:本日(3月31日)は特殊な需給が発生しやすい日です。特に日本時間夕方から夜間(ロンドンフィキシング)にかけて、予期せぬ値動きが起こる可能性があります。

- 要人発言リスク:FRBや日銀の関係者など、金融政策に関わる要人の発言一つで相場の雰囲気が一変することがあります。特に金融政策の方向性に関する発言には注意が必要です。

- 地政学リスク:ウクライナ情勢や中東情勢など、地政学的な緊張が高まるニュースは、リスク回避の動き(円買い)を誘発する可能性があります。

- ロット管理と損切り設定の徹底:

- 一度のトレードで許容できる損失額を事前に決め、それに基づいた適切なロットサイズで取引を行うことが最も重要です。

- エントリーと同時に、必ず損切り注文(逆指値)を設定し、想定外の損失拡大を防ぎましょう。

- ポジション調整:含み益が出ている場合でも、重要なイベント前や週末前などには、ポジションの一部を決済して利益を確定し、リスクを軽減することも有効な戦略です。

常に最悪の事態を想定し、資金管理と損切りを徹底することが、不安定な相場で生き残るための鍵となります。

まとめ・今後の注目点

本日のドル円FX相場分析とトレード戦略についてまとめます。

- 現状認識:151円手前で反落後、150円を巡る攻防。テクニカル的には短期的な下落トレンドへの転換を示唆するサインが出ている。

- ファンダメンタルズ:トランプ関税、米スタグフレーション懸念、月末・期末要因が交錯。本日・明日の日米重要経済指標(日銀短観、ISM製造業景況指数)に注目。

- テクニカルポイント:レジスタンスは150.00円、150.30円、151.20円付近。サポートは149.50円(日足20MA)、148.80円付近。

- メイン戦略:戻り売り。150.00円付近への戻りを待ち、上値の重さを確認してショート。損切り150.30円超え、利確目標148.80円付近。

- リスク管理:指標発表時の急変動、トランプ関税関連ニュース、要人発言に注意。ロット管理と損切り設定を徹底。

今後の注目点(明日以降):

- 4月1日(火):新年度入りに伴う本邦実需フロー、日銀短観(8:50)、米ISM製造業景況指数(23:00)の結果と市場の反応。

- 4月3日(木):トランプ大統領による自動車追加関税の発動日(予定)。具体的な内容や影響を見極める必要あり。

- 週末に向けて:米雇用統計(通常金曜日発表)など、来週以降の重要イベントに向けたポジション調整の動きにも注意。

- 継続注目:米国の金融政策(利下げ期待の変化)、日銀の追加利上げ観測、地政学リスクの動向。

今日の分析が、皆様のトレード判断の一助となれば幸いです。市場は常に変動しますので、最新の情報収集を怠らず、柔軟に対応していきましょう。

免責文

本記事は、FX取引に関する情報提供を目的としたものであり、特定の金融商品の売買を推奨するものではありません。記載されている内容は、当社が信頼できると判断した情報源から得た情報に基づいておりますが、その正確性、完全性を保証するものではありません。

為替相場は、経済指標、金融政策、地政学的リスクなど、様々な要因によって変動します。FX取引は元本保証されたものではなく、高いレバレッジを利用するため、預託した証拠金を上回る損失を被る可能性があります。

投資に関する最終的な判断は、ご自身の責任と判断において行っていただきますようお願い申し上げます。本記事の情報に基づいて被ったいかなる損害についても、当社および執筆者は一切の責任を負いかねますので、あらかじめご了承ください。

参考・出典リンク

- 福島テレビ:https://www.kfb.co.jp/news/ann/index.php?category=4&id=000414664

- IG証券 (ドル円 今週の見通し):https://www.ig.com/jp/news-and-trade-ideas/usdjpy-braces-for-us-dollar-depreciation-and-await-us-ism-and-jo-250330

- 外為どっとコム (週末レンジ):https://www.gaitame.com/media/entry/2025/03/29/103000

- 時事エクイティ (経済指標カレンダー):https://equity.jiji.com/economic_calendar

- JTG証券 (経済指標カレンダー):https://www.jtg-sec.co.jp/nyumon/calendar.cgi?202504

- 北辰物産株式会社 (経済指標カレンダー):https://www.hoxsin.co.jp/market/economic/

- 三菱UFJ銀行 (地政学リスク分析資料より):https://www.bk.mufg.jp/report/dmr2025/FXDaily20250326.pdf

- ロイター (地政学リスク分析資料より):https://jp.reuters.com/markets/japan/funds/BOBJNHJSAFJLVGQ5ITEEV3IEJM-2025-03-21/

- BBC (地政学リスク分析資料より):https://www.bbc.com/japanese/articles/c8e7d99274lo

- 浜銀総合研究所 (地政学リスク分析資料より):https://www.yokohama-ri.co.jp/html/report/pdf/report250115_kitada.pdf

- みずほ銀行 (地政学リスク分析資料より):https://www.mizuhogroup.com/binaries/content/assets/pdf/singapore/macro/daily/jp/21jan2025_%E3%82%BB%E3%83%9F%E3%83%8A%E3%83%BC%E8%B3%87%E6%96%99.pdf

- TBS NEWS DIG (地政学リスク分析資料より):https://newsdig.tbs.co.jp/articles/withbloomberg/1798029?display=1

- 日本総合研究所 (地政学リスク分析資料より):https://www.jri.co.jp/file/report/exchange/pdf/15606.pdf

- Comtex (テクニカル分析資料より):https://tradeone.comtex.co.jp/market-eye/market-review/backnumber_2024_10_18.php

- 外為どっとコム (オプションオーダー):https://www.gaitame.com/media/entry/2025/02/28/160000

- IG証券 (テクニカル分析資料より):https://www.ig.com/jp/news-and-trade-ideas/usdjpy-weekly-forecast-and-key-chart-level-to-watch-250302

- みんかぶFX (テクニカル分析資料より):https://fx.minkabu.jp/news/328321

- 三井住友銀行 (リアルタイム為替レート):https://www.smbc.co.jp/ex/ExchangeServlet?ScreenID=real

- みんかぶ (東京市場サマリー):https://minkabu.jp/news/4184013

- TradingView:https://jp.tradingview.com/ (チャート画像参照元)

初心者のための用語集

- ファンダメンタルズ:国や企業の経済状況・政策・ニュースなど、相場に影響する基礎的な要因のこと。

- テクニカル分析:チャート(価格推移)をもとに将来の値動きを予測する分析手法。移動平均線やRSIなどの指標を用いる。

- MA(移動平均線):一定期間の平均価格を線でつないだもの。トレンドの方向やサポート・レジスタンスの目安として用いられる。

- RSI:オシレーター系のテクニカル指標。買われすぎ・売られすぎの度合いを示し、70以上で買われすぎ、30以下で売られすぎと判断するのが一般的。

- ダブルトップ:相場が同じ水準まで2回上昇して反落するチャートパターン。高値圏で形成されると下落転換のシグナルとされる。

- フィボナッチ:価格の上げ下げの中で「何%戻すか」を分析する手法。重要な数値として38.2%、50%、61.8%などが用いられる。

- ゴールデンクロス:短期の移動平均線が長期の移動平均線を下から上に抜ける現象。上昇トレンド開始の目安とされる。

- デッドクロス:短期の移動平均線が長期の移動平均線を上から下に抜ける現象。下落トレンド開始のサインとされる。

- ブレイクアウト:相場がレンジ(狭い値動きの範囲)を抜け出し、新しいトレンドが発生すること。

- 期末フロー:企業や投資家が決算期末に向けて為替の持ち高を調整する動き。通常とは異なる大きな値動きが出やすい。

- ボラティリティ:価格変動の大きさや激しさを示す指標。高いほど値動きが大きく、リスクも高い。

- リスクオン・リスクオフ:投資家がリスク資産(株など)を積極的に買おうとする状態が「リスクオン」、安全資産(円や金など)に資金が集まりやすいのが「リスクオフ」。

- リスクリワード:想定される利益(リワード)と損失(リスク)の比率。1:2など数値が大きいほど高い利益が見込める手法といえる。

- ロット:トレードで扱う売買数量の単位。「1ロット=1万通貨」など証券会社によって異なる。

- 逆指値:指定した価格よりも不利な方向に動いた場合、自動で注文を発動させて損失を限定するための注文方法。損切り注文によく使われる。

関連記事

以下の記事では、FXトレードの戦略やリスク管理についてさらに詳しく解説しています。

- FX中級者への道:プロトレーダーが教える本当の成功法則 – トレードで勝つために必要な心の鍛錬と自制心について解説しています。

- 損切りの絶対法則:初心者~プロ必見!ライン設定&メンタル攻略で大敗回避するリスク管理術 – 適切な損切りライン設定の方法と損失回避バイアスの克服法を紹介しています。

- リスク管理&資金管理テクニック徹底解説:投資で失敗しない!初心者でもわかるドローダウン対策 – 長期的に投資を続けるための資金管理の基本とリスクコントロール手法を解説しています。

免責事項

本記事は情報提供を目的としたものであり、いかなる投資行動を推奨・勧誘するものではありません。記載されている情報は作成時点のものであり、正確性・完全性を保証するものではありません。相場の状況は常に変化しており、経済指標・地政学リスク・金融政策など外的要因によって、予想を大きく上回る変動が生じる可能性があります。

投資に関する最終的な判断は、読者ご自身の責任とリスク負担のもとで行ってください。本記事の内容を利用したことで生じたいかなる損害についても、執筆者および当サイト運営者は一切責任を負いかねますので、あらかじめご了承ください。投資に際しては、最新の情報収集と慎重なリスク管理を徹底することを強く推奨いたします。

無料相談

トレード戦略や資産運用について、基本的な疑問や不安はありませんか?

当ブログの著者が、最新の市場動向やリスク管理のポイントなどを踏まえた「一般的な情報」を無料でご提供いたします。短いフォーム入力でご相談いただけるので、初めての方でも気軽にご利用いただけます。

ぜひこの機会に無料相談をご活用ください!

免責事項

本資料は、一般的な情報提供のみを目的として作成されたものであり、特定の金融商品や取引に関する個別具体的な投資助言や推奨、または投資勧誘を意図するものではありません。本資料に記載されている分析や見解は作成時点のものであり、将来にわたってその正確性や有効性が保証されるものではありません。

投資判断は、ご自身の責任において行っていただくようお願いいたします。いかなる投資行動の結果についても、当方は一切の責任を負いかねますので、あらかじめご了承ください。