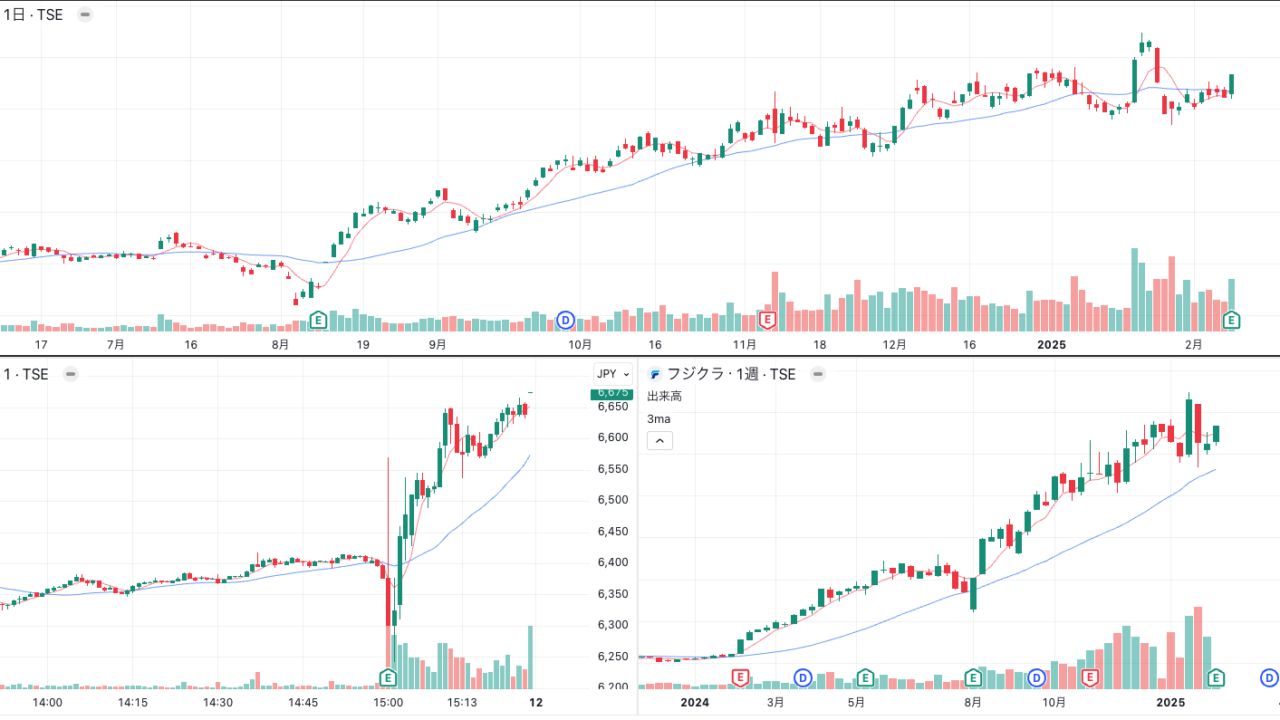

フジクラ(証券コード:5803)は日本を代表する総合電線・ケーブルメーカーの一角であり、光ファイバや自動車用ワイヤーハーネスなど幅広い事業で世界的に高い評価を獲得しています。2025年2月10日に発表された2025年3月期第3四半期決算は、大幅な増収増益となり、同日終値ベースで株価は前日比+7.14%と急騰しました。本記事では、この最新決算を中心に、財務指標や競合比較、セグメント別動向まで深く掘り下げ、株価の今後を多角的に検証していきます。

Contents

1. 最新決算の概要とデータ分析

1-1. 2025年3月期 第3四半期決算ハイライト

| 項目 | 数値 | 前年同期比 |

|---|---|---|

| 売上高 | 7,110億円 | +18.7% |

| 営業利益 | 957億円 | +85.8% |

| 営業利益率 | 約13.5% | (前年同期:7.1%) |

| 純利益 | 510億円 | — |

フジクラは2025年3月期の通期営業利益予想を1,030億円→1,220億円へ上方修正し、前年同期比で約18.4%増を見込んでいます。さらに、年間配当も67円→80円に増額を発表しており、株主還元の強化が一段と鮮明化しました。

1-2. セグメント別業績のポイント

フジクラの主要事業セグメントは、大きく以下の4つに分けられます。(※当記事は公表情報を基に概略をまとめています。)

- 情報通信事業:光ファイバ、光融着接続機、コネクタなど

- エネルギー事業:電力ケーブル、送電線など

- 自動車電装事業:ワイヤーハーネス、車載用電子部品など

- 電子材料事業:FPC、コネクタ、ヒートパイプなど

今回の第3四半期では、光ファイバ関連と自動車ワイヤーハーネスの需要拡大が好調を牽引。5G/6G通信インフラ整備や、EVシフトに伴うワイヤーハーネス高機能化のトレンドが追い風となっています。一方、電力事業でも災害対策や再エネ導入に向けたケーブル需要増が見られ、事業全体でバランスよく成長しました。

2. 財務指標の深堀り:PER・PBR・ROE・配当利回り

投資判断に欠かせない指標を中心に、フジクラの株価水準を分析します。ここでは、PER・PBR・ROEを中心に見ていきましょう。指標の定義も簡単に解説しておきます。

2-1. PER(株価収益率)の解説とフジクラの現状

- 定義:PER(Price Earnings Ratio)は「株価÷1株当たり利益(EPS)」で算出される指標。株価が利益の何倍買われているかを示す。

- フジクラのPER: 約24.9倍(2025年2月10日終値6,675円ベース)

一般的に、PERが15倍前後は割安〜適正水準、20倍超なら成長期待が高い、と言われがちです。フジクラは24.9倍とやや高めではありますが、業績上方修正が続く場合はEPSの増加により、PERが徐々に低下してくる可能性もあります。

2-2. PBR(株価純資産倍率)の解説と評価

- 定義:PBR(Price Book-value Ratio)は「株価÷1株当たり純資産(BPS)」で算出。解散価値に対してどれだけ株価がついているかを示す。

- フジクラのPBR: 約4.72倍

PBRが1倍を下回ると解散価値以下とされ割安、と見る向きもあります。フジクラの場合は4.72倍とかなり高めです。投資家からの期待値が高い反面、「自己資本に対して株価が割高」とも言えます。今後の利益積み上げによりBPSが増加すれば、PBRは下がってくる可能性があります。

2-3. ROE(自己資本利益率)の把握

- 定義:ROE(Return on Equity)は「当期純利益÷自己資本×100」で算出され、企業の資本効率を測る指標。

- フジクラのROE: 公表値では約12%前後(推定)。

ROEが10%を超えてくると優秀とされるケースが多いです。フジクラの場合、業績拡大とともに自己資本も増強しており、安定的に二桁ROEを維持できれば株価評価はさらに高まるでしょう。

2-4. 配当利回りと株主還元の方針

フジクラは通期配当を67円→80円に引き上げる計画を発表しており、配当利回りは1.2%程度(2025年2月10日時点株価ベース)となっています。配当利回りとしては決して高くはありませんが、増配方針により今後の配当性向引き上げへの期待がかかります。

3. 競合他社比較:住友電工・古河電工との分析

同業他社としては、住友電気工業(以下、住友電工)や古河電気工業(以下、古河電工)などが挙げられます。簡易的な比較表を用いて、フジクラの立ち位置を見てみましょう。(数値は概算・参考値)

| 企業名 | 売上高 | 営業利益 | PER | PBR | ROE |

|---|---|---|---|---|---|

| フジクラ | 7,110億円(3Q累計) 通期見通し: 約9,000~1兆円規模? |

957億円(3Q累計) | 24.9倍 | 4.72倍 | 約12%(推定) |

| 住友電工 | 3.6兆円超(年度ベース) | 3,000億円超(年度ベース) | 約15~20倍 | 1.0~1.2倍程度 | 約10%前後 |

| 古河電工 | 1.0兆円超(年度ベース) | 600億円前後(年度ベース) | 約10~15倍 | 1.0~1.5倍程度 | 5~8% |

こうして見ると、フジクラは売上規模では住友電工に大きく及ばないものの、高いPER・PBRで評価されている点が特徴です。これは光ファイバや自動車電装など特定分野における成長期待が大きく織り込まれていると考えられます。一方、住友電工や古河電工の方がPBRは低く、時価総額や総合力では優位に立つ印象です。

4. 今後の業績見通しとリスク・成長ドライバー

4-1. フジクラの業績見通し:数値目標と根拠

フジクラは通期で営業利益1,220億円、純利益も500~600億円規模の着地を見込んでいます。以下の要因が業績の押し上げ要素として注目されています。

- 5G/6G需要の拡大:高速・大容量通信への投資継続により、光ファイバ関連が堅調。

- EV・自動運転の進展:ワイヤーハーネスの高付加価値化に伴い単価・需要が上昇。

- 電力インフラ更新:再生可能エネルギー導入や災害対策による電力ケーブル需要。

4-2. リスク要因の整理

- 為替変動:円高に振れると輸出採算が悪化し、収益が圧迫される可能性。

- 競合激化:住友電工や海外メーカーとの価格競争が激しく、マージン低下リスク。

- 原材料価格の高騰:銅や樹脂など主要原料コストが急上昇すると収益性が低下。

- 世界経済の減速:米国・中国など主要市場の景気悪化で投資が先延ばしになる懸念。

4-3. 成長ドライバーとフジクラの戦略

- 情報通信セグメント:Beyond 5G/6Gに向けた光ファイバ開発、データセンター需要拡大。

- 自動車電装セグメント:EVシフト加速に対応する高電圧ハーネスや次世代コネクタ。

- 海外展開強化:グローバル生産体制の拡充、為替リスク分散。

- 新規事業:医療・環境分野での高機能ケーブルや新製品投入を狙う。

5. 投資判断:買いなのか、空売りなのか?

5-1. ポジティブ(買い)評価の理由

- 高成長セグメント:光ファイバやEVワイヤーハーネスといったメガトレンド分野でシェア拡大が期待。

- 上方修正+増配:経営陣が自信を持っていることの表れで、株主還元姿勢も強まっている。

- ROEが高水準:二桁%のROE維持は経営効率の高さを示唆。

5-2. ネガティブ(空売り)視点の可能性

- PER・PBRが高い:株価にすでに成長期待が織り込まれ、今後の上昇余地が限定的。

- 外部環境リスク:米中景気後退や円高進行で一時的に急落リスクあり。

- 競合他社優位性:住友電工などが価格や総合力で攻勢をかければシェア低下の懸念。

5-3. 筆者独自の視点とまとめ

フジクラは複数の成長領域をカバーしているため、中長期的には「買い」の選択肢が優勢と考えられます。とはいえ直近の株価は上方修正を織り込み、PERやPBRが高止まりの水準に達している点は要注意です。株価が急騰した直後はテクニカル的な調整も視野に入るため、短期投資ではエントリータイミングを慎重に見極める必要があります。

6. まとめ:フジクラの株価を左右する要因と今後の展望

- 高い成長セグメントが業績を牽引:光ファイバ・自動車ワイヤーハーネス需要の拡大が続くかがポイント。

- 競合比較で見える高評価:PER・PBRが高い半面、ROEも比較的高水準で成長期待は大きい。

- リスク管理とタイミングの重要性:為替や原材料価格の急変、競合他社の動向など外部環境には敏感。

- 投資方針に応じた判断:長期目線では買い優勢、短期では割高感や調整リスクを警戒。

7. 関連リンク・情報源

- フジクラ公式IR情報:

https://www.fujikura.co.jp/ir/

決算短信や有価証券報告書、最新の株主総会資料などを確認できます。 - 最新決算短信:

2025年3月期 第3四半期決算短信(PDF) - 競合他社例:住友電工、古河電工

・住友電工IR:https://sumitomoelectric.com/ir

・古河電工IR:https://www.furukawa.co.jp/ir/ - 市場ニュース・株価データ:ヤフーファイナンス、ロイター、QUICKニュースなど

8. 専門用語解説(初心者向け)

● PER(株価収益率):「株価 ÷ EPS(1株当たり利益)」で算出。企業の利益に対して、どれだけ株価が割高・割安かを判断する指標。

● PBR(株価純資産倍率):「株価 ÷ BPS(1株当たり純資産)」で算出。解散価値(純資産)と比較して株価がどの程度上乗せされているかを示す。

● ROE(自己資本利益率):「当期純利益 ÷ 自己資本 × 100」で算出。企業が自己資本をどれだけ効率良く稼いでいるかを表す。

● EV(Enterprise Value):時価総額+有利子負債-現預金。企業価値を総合的に表す指標。

● 配当利回り:「1株当たり年間配当金 ÷ 株価 × 100」で算出。配当金の投資効率を示す。

9. この記事の総括:筆者の見解と今後の注視ポイント

フジクラは情報通信・自動車電装・電力ケーブルといった主要分野がいずれも成長局面にあり、ROEが二桁、増配姿勢などポジティブ材料が豊富です。一方で、PER・PBRが高止まりしており、既に成長期待が株価に大きく織り込まれている可能性もあります。

総合的に、長期投資を想定するなら「買い」、短期トレードなら利益確定売りや相場の調整を狙う戦略も選択肢となるでしょう。

最終的にはご自身の投資方針やリスク許容度に合わせて判断いただき、最新のIR資料や競合他社の動向、為替・経済指標も随時チェックしていくことをおすすめします。

【免責事項】

本記事は一般的な情報提供を目的とし、いかなる投資行動の勧誘や推奨を行うものではありません。株式投資には元本割れを含むリスクがあり、投資判断は読者ご自身の責任と判断で行ってください。数値データや指標の算出は執筆時点の公表情報を参考にしており、正確性や完全性を保証するものではありません。必ず最新の公式資料を参照し、複数の情報源から慎重に分析した上で投資を検討してください。

以上、フジクラの最新決算から財務指標・競合比較・リスク要因・成長ドライバーを総合的に考察しました。今後も継続的に同社のIR資料や業界ニュースを追いかけることで、タイムリーかつ客観的な投資判断に役立てていただければ幸いです。